Kot vsak mesec vam tudi tokrat prinašamo svežo analizo kapitalskih trgov za mesec julij 2024. Pregledali bomo ključne gospodarske kazalce v ZDA, njihove vplive na kapitalske trge in kaj lahko pričakujemo v prihodnje. Posebno pozornost bomo namenili tudi rezultatom tehnoloških velikanov in drugim pomembnim podjetjem ter kako se na vse skupaj odzivajo trgi. Dotaknili se bomo tudi vpliva obrestnih mer, inflacije in prihajajočih ameriških predsedniških volitev.

Kaj napoveduje gibanje cene bakra?

Če zaupamo zgodovinski povezavi med gibanjem cene bakra in stanjem gospodarstva v ZDA, bi lahko rekli, da se gospodarska klima resnično slabša. Ko podjetja pričakujejo poslabšanje gospodarskih razmer, naročajo manj surovin, povpraševanje upada in cene padajo. Ta pojav je najbolj očiten pri ceni bakra, ki pogosto služi kot indikator za napovedovanje gospodarskega stanja v bližnji prihodnosti.

Kot je razvidno iz spodnjega grafa, je cena bakra na svetovnih borzah v zadnjem mesecu strmoglavila.

Seveda je težko trditi, da so takšne napovedi zanesljive in jim ne moremo popolnoma zaupati. Za bolj natančne napovedi potrebujemo še veliko drugih podatkov. Pa vendar, nekaj nas uči tudi zgodovina.

Prvi znaki razpok v ameriškem gospodarstvu

Poleg tega podatki o stanju gospodarstva v ZDA, ki ima največji vpliv na svetovne kapitalske trge, zares kažejo na prve razpoke. Zadnji junijski podatki o stopnji nezaposlenosti se rahlo poslabšujejo – na mesečni ravni se je stopnja povečala za 0,1 % in sedaj znaša 4,1 %, kar je občutno slabše od 3,6 %, kolikor je znašala v najboljšem obdobju lanskega leta. Povečujejo se tudi zahtevki brezposelnih za državno pomoč.

Poslabšanje potrošniškega razpoloženja

Tudi razpoloženje potrošnikov (consumer sentiment), ki odločilno vpliva na najpomembnejši prispevek h gospodarski rasti, potrošnjo prebivalstva, se je v zadnjem obdobju znatno poslabšalo. Inflacija in visoke obrestne mere so očitno kljub vsemu opravile svoje. Gospodarska rast v ZDA v drugem kvartalu sicer še vztraja na zadovoljivem nivoju, vendar se to lahko ob šibkejšem domačem povpraševanju hitro spremeni.

Gospodarska klima v ZDA

Poslabšanje gospodarske klime v ZDA v kombinaciji z nadaljnjim upadanjem inflacijske stopnje močno povečuje možnosti za skorajšnji začetek zniževanja obrestnih mer ameriške centralne banke (FED). Stopnja inflacije je v mesecu juniju (objavljeno julija) že tretji mesec zapored upadla, tako da je letna stopnja inflacije trenutno v ZDA 3 %. Ob tako močnih argumentih bo FED skoraj zagotovo prisiljen v zniževanje obrestnih mer, saj bi v nasprotnem primeru tvegal recesijo, kar pa ni v interesu nikogar.

FED bo skoraj zagotovo prisiljen v zniževanje obrestnih mer, saj bi v nasprotnem primeru tvegal recesijo.

Večina analitikov meni, da obstaja velika verjetnost, da bo do prvega znižanja obrestnih mer prišlo že v mesecu septembru. Nadaljnja dinamika zniževanja bo seveda odvisna od tekočih mesečnih podatkov o stanju gospodarstva in stopnji inflacije.

Začetek zniževanja obrestnih mer bo imel vsekakor ugoden vpliv na kapitalske trge. Optimizem se bo vrnil in gospodarstvo bo dobilo nov zagon.

Rezultati podjetij za drugi kvartal

Mesec julij je tudi čas začetka objave rezultatov podjetij in korporacij za drugi kvartal letošnjega leta. Med podjetji in korporacijami, ki sestavljajo ameriški delniški indeks S&P 500 – torej največjimi in najpomembnejšimi ameriškimi podjetji –, jih je do sedaj objavilo poslovne rezultate za drugi kvartal okoli 40 %. Od teh je skoraj 80 % podjetij objavilo dobiček (EPS – earnings per share), ki je višji od pričakovanj analitikov. Poleg tega je 60 % podjetij preseglo pričakovane prihodke. Ti rezultati so znotraj zgodovinskega povprečja, čeprav so presežki dobička in prihodkov nekoliko nižji kot v preteklih kvartalih.

Vas zanima, ali ste za hrambo svojega denarja naredili najboljšo izbiro?

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Rezultati tehnoloških velikanov

Posebno poglavje so, kot vedno, rezultati največjih in najbolj prepoznavnih svetovnih korporacij, veličastnih 7 tehnoloških velikanov. Rezultati teh podjetij imajo največji psihološki vpliv na razpoloženje vlagateljev. Do sedaj objavljeni rezultati so mešani.

Kot prva je rezultate objavila korporacija Tesla, ki pa je močno razočarala vlagatelje. Dobiček na delnico (EPS) je upadel za skoraj polovico glede na prejšnje leto, kar je zbilo ceno delnice za 8 %.

Podjetje Alphabet (Google), ki je objavilo poslovne rezultate naslednje, je poslovalo dobro – prihodki in dobiček so narastli in zadovoljili pričakovanja analitikov, žal pa ne tudi vlagateljev. Prihodki od oglaševanja na portalu YouTube namreč niso zadovoljili pričakovanj, kar so trgi takoj kaznovali, delnica je upadla za 3 %.

Zadnje iz veličastne sedmerice je v mesecu juliju kvartalne rezultate objavilo podjetje Meta (Facebook), ki je v vseh segmentih poslovanja – tako po prihodkih kot po dobičku – preseglo pričakovanja analitikov. Vrednost delnice je takoj poskočila za več kot 8 %.

Preostali tehnološki velikani bodo rezultate objavili v mesecu avgustu.

Zanimivost: Trump in Bitcoin

Naj omenimo še eno zanimivost. Kandidat za predsednika ZDA, Donald Trump, je v enem svojih predvolilnih govorov omenil možnost, da bi ZDA v primeru njegove izvolitve del svojih kapitalskih rezerv hranile v kripto valuti Bitcoin. To je za vlagatelje v kripto valute odlična novica, če ji seveda lahko verjamemo.

Trump omenil možnost, da bi ZDA del svojih kapitalskih rezerv hranile v kripto valuti Bitcoin.

Kako pa so se na to dogajanje odzvali trgi?

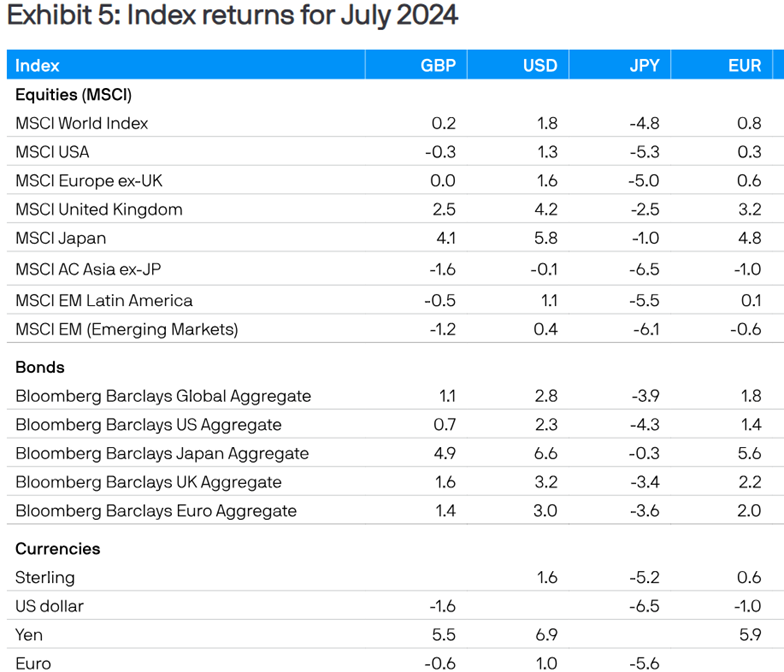

Primerjalni indeks globalnih razvitih trgov MSCI WORLD je v mesecu juliju pridobil 0,8 % (EUR), kot je razvidno iz zgornje tabele. Med razvitimi trgi so se ta mesec najbolje odrezale japonske delnice – njihov primerjalni indeks MSCI Japan je pridobil 4,8 % (EUR). Delnice trgov v razvoju pa so se odrezale slabše, saj je njihov globalni primerjalni indeks MSCI EM v juliju izgubil -0,6 % (v EUR).

Obveznice so v juliju, zaradi naraščajoče verjetnosti začetka zniževanja obrestnih mer, končno zabeležile rast. Njihov evropski primerjalni indeks je pridobil 2 % (EUR).

Vrednost ameriškega dolarja (USD) se je v maju znižala – napram EUR je USD izgubil približno 1 %. Posledično so toliko izgubili tudi evropski vlagatelji v ameriške finančne naložbe.

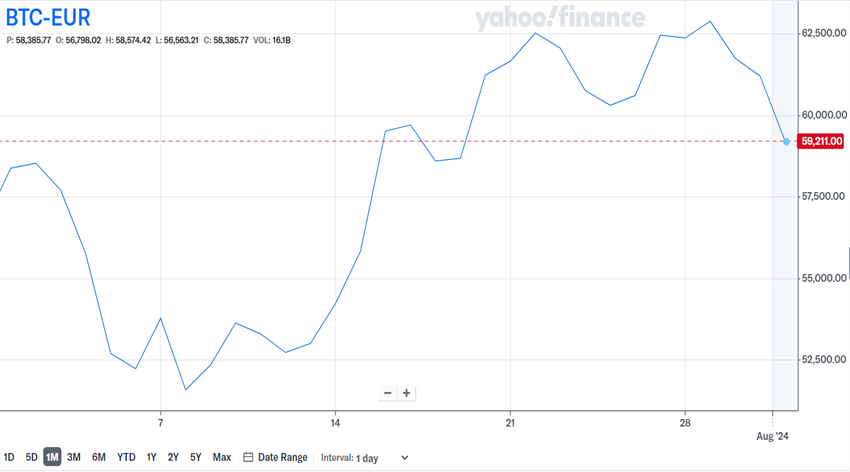

V juliju rast kriptovalut umirjena

Rast vrednosti kriptovalut je bila v mesecu juliju dokaj umirjena. Bitcoin je v tem obdobju pridobil dobre 4 % vrednosti (v EUR), kar za ta naložbeni razred ni nič posebnega. V zadnjem obdobju Bitcoin oscilira okoli vrednosti 60.000 EUR, od katere se nikakor ne more znatno odlepiti. Ponovna korelacija kriptovalut s kapitalskimi trgi, še posebej s tehnološkim sektorjem, ki je v zadnjih dneh zaradi rotacije nekoliko upadel, je verjetno eden izmed razlogov za takšno gibanje vrednosti Bitcoina.

Do konca leta pričakujemo tudi uveljavitev EU regulative MiCa, ki bo prispevala k večji varnosti in zaščiti vlagateljev v EU, kar bi lahko ponovno spodbudilo kriptovalute k nadaljevanju rasti.

BITCOIN (BTC)

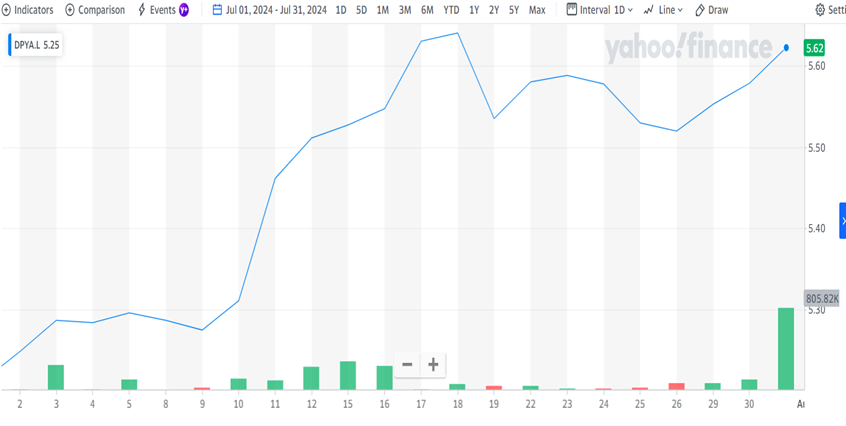

Delnice nepremičninskega sektorja v juliju zrastle

Delnice globalnega nepremičninskega sektorja so v mesecu juliju beležile rast. Globalni indeksni sklad, ki vlaga v nepremičninski sektor, je v tem obdobju pridobil približno 7 % vrednosti (v EUR). Napovedan začetek zniževanja obrestnih mer ameriške centralne banke (FED) bi lahko bil v veliko pomoč temu sektorju, ki je na obrestne mere izjemno občutljiv.

Kaj lahko pričakujemo v prihodnje?

Kot smo že omenili, je verjetnost začetka zniževanja obrestnih mer ameriške centralne banke (FED) vse večja. Prvo znižanje se pričakuje v mesecu septembru, v tem so si enotni tudi analitiki. Celo predsednik FED, Jerome Powell, je v svojem zadnjem govoru izjavil, da je septembrsko znižanje zelo verjetno, če le ne bo kakšnih večjih presenečenj.

Kaj to pomeni za kapitalske trge?

Znižanje obrestnih mer bo gotovo prineslo rast obveznic, ki so v obdobju visokih obresti največ izgubile. Nekateri analitiki celo menijo, da so obveznice že na točki preobrata. Nižje obrestne mere bodo prav tako pozitivno vplivale na delniške naložbe, kar pomeni nadaljnjo, čeprav bolj zmerno, rast delnic. Ameriške delnice so imele zelo solidno prvo polovico leta, kar pomeni, da so trenutna vrednotenja že relativno visoka.

Kapital se seli iz sektorjev z visokimi vrednotenji v nepremičninski sektor ter sektorja oskrbe in industrije.

Nižje obrestne mere bi lahko koristile tudi delnicam trgov v razvoju, saj nižje obrestne mere v ZDA pomenijo tudi znižanje vrednosti USD, kar je ključno za uspešnost teh trgov. Zaradi napovedi znižanja obrestnih mer v delniškem naložbenem sektorju že prihaja do rotacije kapitala. To pomeni, da se kapital seli iz sektorjev z visokimi vrednotenji, ki so se v obdobju višjih obresti dobro obdržali, predvsem tehnoloških delnic, v sektorje, ki so v tem obdobju najbolj trpeli, kot so nepremičninski sektor ter sektorja oskrbe in industrije.

Vpliv ameriških predsedniških volitev

Ameriške predsedniške volitve imajo prav tako velik vpliv na kapitalske trge. Po odstopu od kandidature sedanjega predsednika Bidna ima vse več možnosti kandidat republikancev, Donald Trump.

Kaj to pomeni za kapitalske trge?

Če pogledamo njegov prejšnji mandat, je bil za kapitalske trge pozitiven. Trump je bil vedno naklonjen nizkim obrestnim meram in spodbujanju gospodarstva. Vemo pa, da njegova stališča glede trgovine s Kitajsko lahko privedejo do novih zapletov in zaostritev, kar bo nedvomno vplivalo na svetovno trgovino.

PRVEGA ČASTIMO MI!

PRVEGA ČASTIMO MI!

Kdor deli, znanje podari.

ZADNJI PRISPEVKI

- Kapitalski trgi – analiza marec 2025: na kapitalskih trgih korekcija delniških tečajev

- Kako dobičkonosna je kariera smučarskih skakalcev?

- Kapitalski trgi – analiza februar 2025: Možne posledice grozeče trgovinske vojne

- Kripto prevara ali kripto priložnost

- Kapitalski trgi – analiza januar 2025: Svet po inavguraciji Donalda Trumpa