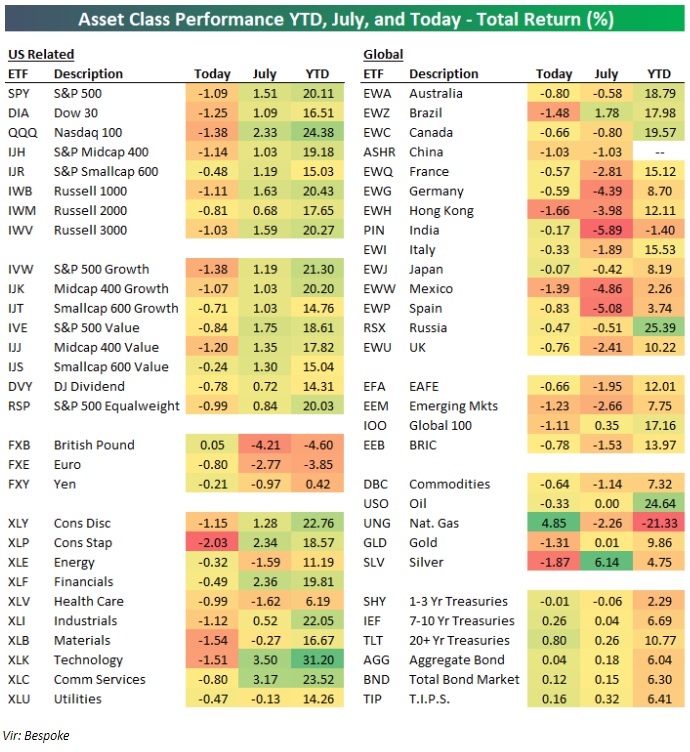

Konec meseca julija je ameriški indeks S&P dosegel rekordno vrednost nekaj pod 3000 indeksnih točk. Najvišji porast vrednosti je doseglo srebro, in sicer 6 %. Srebro že nekaj časa zaostaja za vrednostjo zlata, razpon med cenama obeh žlahtnih kovin je v prid zlatu, razmerje pa je zgodovinsko med največjimi, zato je bilo to pričakovati. Takoj za srebrom so bile ponovno uspešne tehnološke delnice, ki se lahko letos pohvalijo že z 31 % rastjo in trenutno stojijo na zmagovalnih stopničkah.

Julij je postregel z lepimi rezultati, a kmalu zatem …

Rast v juliju lahko pripišemo predvsem:

1.Začasnemu premirju trgovinske vojne med ZDA in Kitajsko: na veliko presenečenje je ameriški predsednik Trump v začetku julija dovolil, da lahko ameriška tehnološka podjetja še naprej prodajajo opremo kitajskemu tehnološkemu velikanu Huawei. V zameno pa je Kitajska obljubila, da bo odkupovala večjo količino kmetijskih izdelkov iz ZDA.

2. Uspešnim polletnim rezultatom podjetij: k rasti globalnih indeksov prispevajo boljši rezultati od pričakovanih. Smo sredi sezone objav za drugi kvartal in evropska ter ameriška podjetja presegajo pričakovanja vlagateljev in analitikov. Trenutno je rezultate objavilo 253 družb, vključenih v S&P 500, od katerih jih je nekaj manj kot 60 % pozitivno presenetilo z doseženim dobičkom. Ob tem je treba dodati, da so se v zadnjih mesecih pričakovanja znižala, s čimer so ustvarili bolj optimistično ozračje sezone rezultatov.

3. Nekoliko bolj majavo so trgi sprejeli ponovno zniževanje obrestnih mer: po kratki epizodi dviga obrestnih mer v ZDA v letih 2017 in 2018, čeprav so ostale globoko pod povprečjem obdobja po drugi svetovni vojni, smo ponovno v obdobju zniževanja. Zadnji dan julija smo videli, da Fed sicer ni popustil pritiskom Trumpa in znižal za 0,50 odstotne točke, temveč se je držal klasičnega znižanja za 0,25 odstotne točke. Vedno pogosteje se pojavlja vprašanje, kako dolgo bodo v takih razmerah še zdržale banke. Njihov glavni vir prihodka so namreč obresti. Trenutno smo v pričakovanju, kaj bo za evropske banke naredil Mario Draghi, da jim bo olajšal poslovanje.

Torej, delnice ali obveznice?

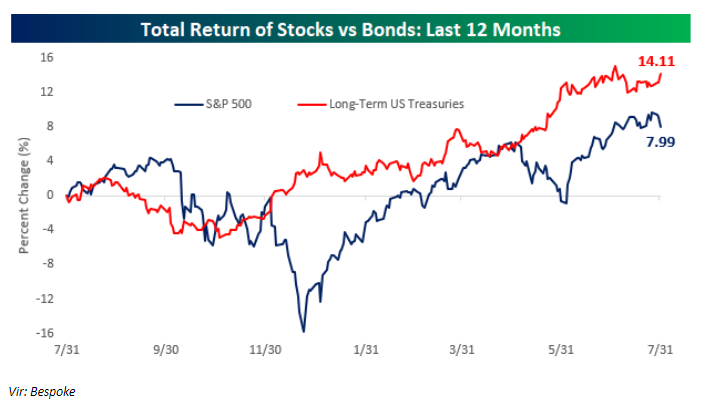

Že v zgornji tabeli bi lahko opazili zanimiv podatek o donosnosti obveznic, a smo ga nalašč izpustili, saj smo vas s podatkom še posebej želeli presenetiti!

Podatki namreč kažejo, da je donosnost dolgoročnih ameriških obveznic v zadnjih 12 mesecih kar 14,11 % v primerjavi s S&P 500, ki je dosegel 8 %. To je za kar 6 odstotnih točk razlike.

Če pravimo, da so delnice balon, ki bo kmalu počil, kaj potem velja za obveznice?

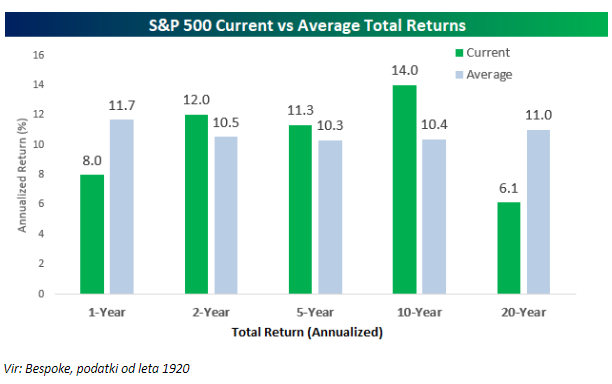

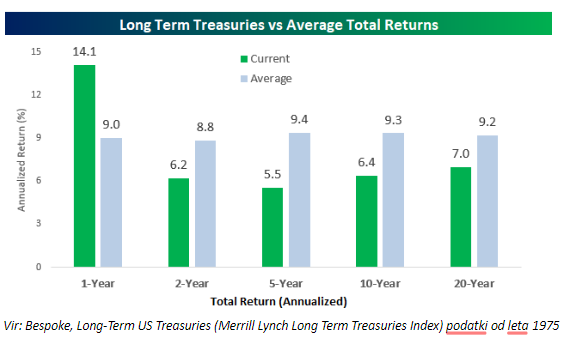

Če primerjamo daljše obdobje, v tem primeru 20 let, ugotovimo, da so tako delnice kot obveznice še vedno pod povprečjem; S&P 500 za kar 5 odstotnih točk, oziroma drugače povedano, s skoraj 45 % popustom, donosnost obveznic pa je nižja za 2,2 odstotni točki, kar predstavlja skoraj 25 % popust.

6,1 % letna donosnost S&P 500 v 20 letnem obdobju pomeni donosnost v višini 227 %, 11 % letna donosnost pa bi pomenila 706 %. Precejšnja razlika, kajne? Zanimivo, kako lahko obračamo številke in dobimo popolnoma novo perspektivo!

Kje smo danes?

Trgi so trenutno v rdečem, saj je v prvih dneh avgusta Trump zaostril trgovinsko vojno s Kitajsko, ki pa je poslala jasen signal, da se ne bo več podrejala, kar je izkazala s proti ukrepi in tudi z devalvacijo svoje valute. Glede na dejstvo, da smo pred novimi ameriškimi volitvami, vsaj v tej fazi ne pričakujemo nadaljnjega zaostrovanja razmer. Dejstvo je, da so trgi letos lepo zrasli, zato je bilo korekcijo pričakovati.

Če bi o investiranju izvedeli več, pa si lahko prenesete tudi najnovejšo e-knjigo ABC investiranja, ki smo jo pripravili za vas. Na voljo je TUKAJ.