V mesecu avgustu so vlagatelji, poleg stanja epidemioloških slik pomembnejših svetovnih ekonomij, vedno več pozornosti namenili tudi bližajočim se volitvam ameriškega predsednika, ki bodo konec letošnjega leta. Kaj pomeni za finančne trge zmaga republikancev ali demokratov, si bomo podrobneje pogledali v nadaljevanju.

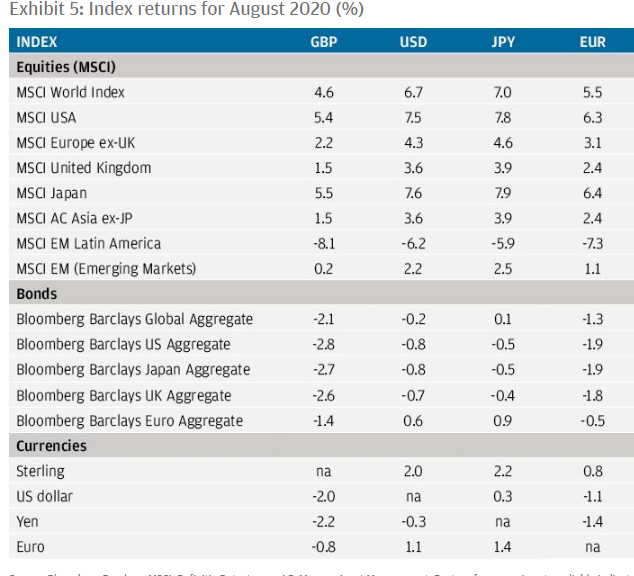

Seveda so pomembni tudi ekonomski podatki o okrevanju svetovnega gospodarstva, ki jih pooblaščene institucije redno objavljajo. Sicer pa zopet odličen mesec na finančnih trgih. Tako je globalni primerjalni indeks razvitih trgov MSCI World v mesecu avgustu pridobil 5,5 % vrednosti, merjeno v EUR. Merjeno v USD pa je sicer rezultat še boljši.

Zaostritev odnosov med ZDA in Kitajsko

Epidemiološke slike večine držav, ki so upale, da imajo pandemijo pod kontrolo, so se žal v mesecu avgustu dodatno poslabšale. Razloge gre iskati predvsem v za večino epidemiologov prehitri odpravi omejitvenih ukrepov v želji po vsaj delni rešitvi turistične sezone, kar je bilo do neke mere pričakovano in smo o tem že pisali.

Tu je potrebno omeniti tudi zaostritvi odnosov med ZDA in Kitajsko. ZDA namreč krivijo Kitajsko, da je v začetku izbruha bolezni povzročene z virusom covid-19 prikrivala podatke in tako povzročila širitev preko meja Kitajske in posledično pandemijo. Sedanji predsednik Trump najbrž upa, da si bo s ‘kaznovanjem’ Kitajske pridobil politične točke, ki jih bo očitno v predvolilni bitki krvavo potreboval.

Okrevanje globalnega gospodarstva boljše od napovedi

Podatki o okrevanju globalnega gospodarstva pa so za zdaj boljši, kot so analitiki napovedovali v najhujšem obdobju krize. Predvsem podatki o stopnji brezposelnosti, potrošnji prebivalstva in industrijski proizvodnji, ki so pomembni za spremljanje poteka okrevanja, so boljši od napovedi.

Nekoliko slabše gre indeksu, ki spremlja zaupanje potrošnikov (consumer confidence), ki meri stopnjo optimizma o stanju ekonomije in vpliva na odločitve o potrošnji in varčevanju gospodinjstev v prihodnosti.

V tem tednu bodo objavljeni tudi indeksi direktorjev nabave (PMI – Purchasing Managers Index) podjetij pomembnih svetovnih gospodarstev, ki so osnova za ugotavljanje trendov v proizvodnih in storitvenih sektorjih. Njihove napovedi o tem, ali so razmere primerne za investiranje ali mirovanje, uporabljajo pri svojih strateških odločitvah vodstva podjetij, kar močno vpliva na stopnjo okrevanja svetovnega gospodarstva v prihodnjem obdobju.

Najbolje so jo odnesle ameriške in japonske delnice

Kljub vsemu pa lahko potrdimo, da so vlade in centralne banke, s pravočasno sprejetimi in obsežnimi ukrepi za podporo gospodinjstvom in podjetjem, opravile izjemno delo. Vprašanje je, kakšni bi bilo podatki o okrevanju, če ti ukrepi ne bi bili sprejeti. Tu nas seveda skrbi, da bi v primeru močnega poslabšanja epidemioloških slik in ponovnemu nekontroliranemu širjenju virusa, države lahko zopet zaprle svoje meje in omejile gibanje ter s tem gospodarsko aktivnost, kar bi lahko bilo pogubno. Naše mnenje je, da je ta scenarij malo verjeten, ekonomsko tveganje je previsoko.

Poglejmo si pobližje, kaj se je v mesecu avgustu dogajalo na finančnih trgih.

Tokrat so jo najbolje odnesle ameriške in japonske delnice, njihov globalni primerjalni indeks MSCI USA in MSCI Japan sta pridobila 6,3 oz. 6,4 %, merjeno v EUR. Trgi v razvoju ta mesec slabše, primerjalni indeks MSCI EM je pridobil 1,1 % v EUR. Evropski trgi pa v zlati sredini. Katastrofalno pa v letošnjem letu trgi Latinske Amerike, v avgustu je njihov primerjalni indeks izgubil dodatnih 7,3% v EUR.

Del denarja iz obveznic v delnice

Obveznice so v avgustu nekoliko izgubile na vrednosti, evropske 0,5 %, merjeno v EUR. Del denarja se iz obveznic seli v delnice, kar se pozna na tečajih. Vlagatelji pač verjamejo, da bodo na delniških trgih donosi njihovih naložb višji.

Dolar je tudi v mesecu avgustu še kar izgubljal na vrednosti, napram EUR je izgubil dodatnih 1,2 %. Očitno valutni trgi ne verjamejo preveč v hitro okrevanje in ekonomsko moč ZDA, pa tudi napoved o dolgoročno nizkih obrestnih merah ameriške centralne banke doprinesejo svoje.

Vir: JP Morgan Review of markets over August 2020

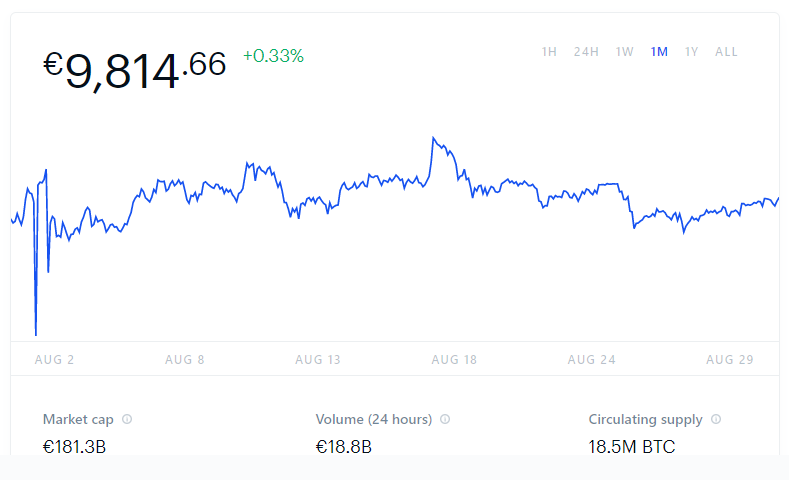

Kriptovalute v avgustu različno

Kriptovalutam so v mesecu avgustu vrednosti rastle različno. Bitcoin, (BTC), kot najpomembnejši predstavnik kriptovalut, je v avgustu pridobil dobra 2 % vrednosti. Sredi meseca je za nekaj časa presegel psihološko mejo 10.000 evrov.

Bistveno bolje pa se je pokazal Ethereum (ETH), kot je razvidno iz spodnjega grafa. Ta je v mesecu avgustu pridobil več kot 25 % vrednosti. Ali to pomeni, da se bodo tudi v prihodnosti vrednosti kriptovalutam gibale zelo različno, kot smo temu priča na delniških trgih? Če da, bo na donosnost imel velik vpliv pravilen izbor kriptovalut.

Kako lahko pričakujemo?

Dejavniki, ki bodo vplivali na dogajanje na finančnih trgih v letošnjem letu so, poleg stanja epidemioloških slik pomembnejših držav in napredku pri razvoju cepiva, predvsem volitve ameriškega predsednika.

Res je tudi, da je razkorak med dogajanjem na finančnih trgih in stanjem realne ekonomije vedno večji. Medtem ko beležimo močne padce BDP-jev pri domala vseh državah in se večina podjetij, razen specifičnih sektorjev, koplje v rdečih številkah, tečaji delnic rastejo.

Sprašujemo se, kaj je razlog? Nas mora skrbeti, da se napihuje delniški balon?

Likvidnost na finančnih trgih je zelo velika

Večina analitikov meni, da ne. Smo v obdobju okrevanja gospodarstva in zaradi sprejetih ukrepov je likvidnost na finančnih trgih zelo velika. Če temu dodamo še zgodovinsko nizke obrestne mere, je to za delniške trge dobitna kombinacija. Tu naj omenimo tudi izjavo predsednika ameriške centralne banke (FED) Jeroma Powella, da namerava FED v prihodnje izvajati bolj tolerantno politiko do pojava inflacije, kar je pomemben zasuk v monetarni politiki. To pomeni, da ni nujno, da bo FED ob pojavu inflacije takoj reagiral z dvigom obrestnih mer, kot je to izvajal do zdaj. Z drugimi besedami, lahko da nas čaka še dolgo obdobje nizkih obrestnih mer, kar je odlična popotnica za delniške trge.

Pa se posvetimo še malo volitvam ameriškega predsednika. Nas vlagatelje najbolj zanima, kako bo vplivalo na finančnih trgih, če zmaga republikanski ali demokratski predsedniški kandidat.

Višji donosi v času republikancev ali demokratov?

Zato smo malo pobrskali po zgodovinskih statističnih podatkih.

V nasprotju z splošnim prepričanjem so finančni trgi in ekonomija delovali bolje takrat, ko je bil predsednik ZDA iz vrst demokratov. Republikanski predsedniki res spodbujajo nižje davke in zmanjšujejo državne izdatke kot so npr. socialni transferji in državne investicije, vendar to pogosto vodi v znižanje stopnje gospodarskega razvoja in posledično nižjih donosov na finančnih trgih.

Od leta 1947 je S&P indeks v povprečju dosegel 10,8 % letni donos pod demokratskimi predsedniki, medtem ko so bili povprečni donosi samo 5,6 %, ko je ZDA vodil predsednik iz vrst republikancev.

Tudi povprečna stopnja rasti BDP-ja je bila s 3,6 % višja pod demokratskimi predsedniki, kot pri republikanskih predstavnikih, ko je bila 2,6 %.

Zakaj je temu tako?

Demokrati spodbujajo potrošnjo prebivalstva, dostopnost kreditov, državne investicije, zaposlovanje, socialne transfere, urejen in dostopen zdravstveni sistem itd. Tovrstna politika pripomore k ekonomski in socialni stabilizaciji, ima multiplikativne učinke na gospodarski razvoj in dolgoročno večji vpliv na rast BDP-ja kot samo zniževanje davkov. Posledično pa se to pozna tudi na finančnih trgih.

Torej, nič strahu, tudi če zmaga demokrat Biden. Bo pa negotovost v obdobju predvolilnega boja med obema kandidatoma, Trumpom in Bidenom, lahko povzročila kratkoročno povečano nihajnost na finančnih trgih. Saj veste, finančni trgi ne ljubijo negotovosti.