Na kapitalskih trgih tokrat po pričakovanjih – aprilsko. Objave poslovnih rezultatov globalnih podjetij za prvi kvartal letošnjega leta so prinesle pozitivna presenečenja. Hkrati globalni dogodki vlagatelje puščajo v negotovosti glede smeri gospodarske rasti. V tokratni analizi kapitalskih trgov bomo iskali odgovor na to, ali so dobri poslovni rezultati podjetij zadosten znanilec vročega poletja, ali bomo morali počakati, da se dokončno spihajo muhasti aprilski oblaki.

Poslovni rezultati prvega kvartala nad pričakovanji

V aprilu je večina globalnih podjetij in korporacij objavila poslovne rezultate za prvi kvartal letošnjega leta. Od več kot 400 podjetij in korporacij, ki sestavljajo ameriški delniški indeks S&P 500, jih je kar 79 % objavilo rezultate, boljše od pričakovanja analitikov. Ti rezultati znatno presegajo dolgoletno povprečje. Te vzpodbudne novice so prišle ravno v pravem trenutku, ko so kapitalski trgi nujno potrebovali odmerek optimizma.

Veličastnih 7 z dobrimi rezultati

Na psihologijo in razpoloženje vlagateljev imajo največji vpliv rezultati tehnoloških velikanov, t. i. veličastnih sedem. Rezultati vodilnih korporacij, kot so Apple, Alphabet (Google), Amazon in Microsoft, so bili v prvem kvartalu odlični, saj so presegli pričakovanja analitikov s povečanjem prodaje in dobička, kar je spodbudilo rast njihovih delnic na kapitalskih trgih. Tudi Meta (Facebook) je poslovala nad pričakovanji, vendar je slabša letna napoved vseeno povzročila padec tečajev delnic.

Najslabše v tej skupini pa je poslovalo podjetje Tesla. Tako po prodaji kot dobičku je krepko zaostalo za pričakovanji

Med to elitno sedmerico je Nvidia, proizvajalec računalniških vezij za umetno inteligenco, edina, ki še ni objavila kvartalnih rezultatov. Ti bodo objavljeni 22. maja.

So dobri poslovni rezultati veličastnih 7 dovolj za nadaljnjo rast kapitalskih trgov?

Trenutno so sile izenačene. Na eni strani imamo optimizem zaradi odličnega poslovanja podjetij, na drugi strani pa pesimizem v zvezi z začetkom zniževanja obrestnih mer centralnih bank (predvsem ameriške FED), ki ga trgi tako željno pričakujejo (a ne dočakajo).

Inflacija v ZDA narašča že tretji mesec zapored

Rezultati, objavljeni v aprilu, kažejo, da je inflacija v marcu v ZDA narastla na mesečni ravni za 0.3 % in znaša 3.5 %. Zaradi geopolitičnih napetosti na Bližnjem Vzhodu ponovno naraščajo cene energentov, predvsem surove nafte, kar lahko privede do višje inflacije. Zaradi tega je logično, da se začetek zniževanja obrestnih mer nekoliko zamika. V ZDA višja inflacijska pričakovanja dodatno krepijo stroški dela, ki so se v aprilu zaradi višjih plač in dodatkov povečali za znatnih 1,2 %.

Zniževanje obrestnih mer preloženo

Predsednik FED-a Jerome Powell je v svoji aprilski izjavi za medije povedal, da je znižanje obrestnih mer še vedno možno, vendar bo do njega prišlo kasneje, kot so sprva načrtovali, in znižanja bodo verjetno manjša.

Po optimističnih napovedih na začetku leta so prvotno načrtovana znižanja obrestnih mer povzročila močno rast delniških trgov. Znižanja so bila tako že vračunana v visoke cene delnic. Po objavi mesečne rasti inflacije in izjavah Powella je logično sledila prilagoditev delniških tečajev realističnim pričakovanjem, kar je povzročilo padec cen delnic.

V EU je situacija bolj optimistična

Predsednica ECB, Christine Lagarde, je izjavila, da je začetek zniževanja obrestnih mer praktično pred vrati, razen če se situacija na Bližnjem Vzhodu drastično poslabša.

Upad gospodarske rasti v ZDA

Napovedi so postale še bolj zapletene ob upadu gospodarske rasti in naraščanju brezposelnosti. Gospodarska rast v ZDA je letos upadla na zgolj 1,6 % na letni ravni. Zadnji podatki s trga dela pa po dolgem obdobju kažejo prve znake naraščanja nezaposlenosti; stopnja brezposelnosti je v zadnjem mesecu narasla s 3,8 % na 3,9 %. Ti podatki pa zopet govorijo v prid zniževanju obrestnih mer.

Vas zanima, ali ste za hrambo svojega denarja naredili najboljšo izbiro?

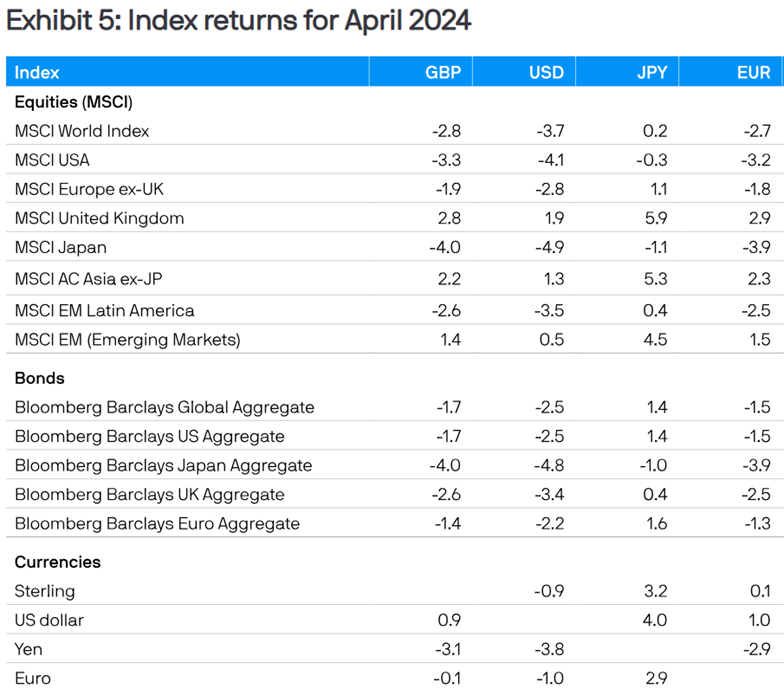

Gibanja na svetovnih trgih

Primerjalni indeks globalnih razvitih trgov MSCI WORLD je v mesecu aprilu zaradi negotovosti v zvezi z napovedanim začetkom zniževanja obrestnih mer upadel za -2.7 % (EUR). Ta mesec so med razvitimi trgi najbolje poslovale britanske delnice, saj je njihov primerjalni indeks MSCI UK pridobil 2.9 % (EUR). Tudi azijske delnice ostajajo v zelenem; njihov primerjalni indeks MSCI Asia je v aprilu pridobil 2.3 % (EUR).

Obveznice v aprilu precej slabo

Evropski primerjalni indeks obveznic je izgubil -1.3 % (EUR). Razloge za to lahko pripišemo predvsem pesimizmu glede začetka zniževanja obrestnih mer, kot smo že omenili. Kot vemo, visoke obrestne mere najbolj negativno vplivajo prav na obveznice.

Rast vrednosti USD in koristi za evropske vlagatelje

Vrednost ameriškega dolarja (USD) se je v aprilu ponovno zvišala; v primerjavi z evrom (EUR) je USD pridobil 1,0 %. Posledično so prav toliko pridobili tudi evropski vlagatelji v ameriške finančne naložbe.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

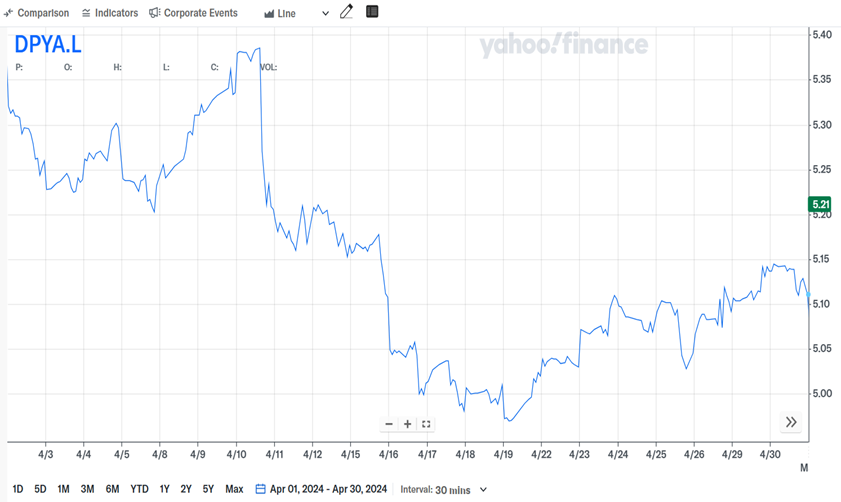

Rast kriptovalut se v aprilu ni nadaljevala

Nasprotno od pričakovanj vlagateljev se rast naložb v kriptovalute v mesecu aprilu ni nadaljevala. Bitcoin je v aprilu izgubil več kot 10 % svoje vrednosti (EUR), in je tako zopet padel pod mejo 60.000 EUR. Kje so razlogi?

Poleg unovčevanja dobičkov bi lahko za padec vrednosti kriptovalut prispevala tudi ponovna korelacija s kapitalskimi trgi. Z uvedbo kotirajočih indeksnih skladov kriptovalut, ki jih vlagatelji sedaj lahko vključujejo v svoje portfelje, se ob slabših ekonomskih napovedih vlagatelji umikajo iz vseh naložb, ne samo iz delnic. To je ena od razlag, ki jo ponujajo analitiki za nedavne padce vrednosti kriptovalut.

Do konca leta pa pričakujemo še uveljavitev EU regulative MiCa, ki bo prispevala k večji varnosti in zaščiti vlagateljev v EU, kar bi lahko prispevalo k rasti kriptovalute.

BITCOIN (BTC)

Delnice nepremičninskega sektorja v aprilu upadle

Po uspešnem marcu so delnice globalnega nepremičninskega sektorja v mesecu aprilu zopet upadle. Tako je globalni indeksni sklad, ki vlaga v nepremičninski sektor, izgubil približno 3,5 % svoje vrednosti (EUR). Del padca je mogoče pripisati bolj pesimističnim napovedim predstavnikov ameriške centralne banke FED glede začetka zniževanja obrestnih mer. Takšne napovedi ne koristijo nepremičninskemu sektorju, ki je, kot vemo, izjemno občutljiv na višino obrestnih mer.

Kaj lahko pričakujemo v prihodnje?

Gotovo lahko pričakujemo negotovost. Kam se bodo kapitalski trgi usmerili v prihodnje, je v tem trenutku nemogoče napovedati.

Trgi trenutno nihajo med optimizmom, ki ga spodbujajo dobri rezultati podjetij, in pesimizmom, ki izhaja iz visoke inflacije, nižje (od pričakovane) gospodarske rasti in napetih geopolitičnih razmer. Posledično ni več tako samoumevno, da bo globalna ekonomija doživela mehak pristanek (“soft landing”), kot je to kazalo na začetku leta.

Zadnjo besedo bodo, kot vedno, imeli vlagatelji, ki bodo morali oceniti, kateri dejavniki so pomembnejši. Odločiti se bodo morali, ali bodo izkoristili priložnost za nakup ali pa bodo svoje naložbe odprodali, kar bo pomembno vplivalo na vzpone in padce na kapitalskih trgih. To je ključno vprašanje, ki bo določalo smer trgov v prihodnjih mesecih.

V prihodnosti gotovo lahko pričakujemo negotovost.

Nebo nad kapitalskimi trgi se je nekoliko pooblačilo in sonce ne sije več tako močno. Kljub temu v naši ekipi ostajamo zmerni optimisti za letošnje leto. Razmere se niso tako drastično poslabšale, da bi spremenili svoje mnenje. Gotova pa ostaja negotovost.

In tudi to je življenje vlagateljev, ki jim aprilsko vreme nikoli ne pokvari dneva.

PRVEGA ČASTIMO MI!

PRVEGA ČASTIMO MI!

Kdor deli, znanje podari.

ZADNJI PRISPEVKI

- Kapitalski trgi – analiza marec 2025: na kapitalskih trgih korekcija delniških tečajev

- Kako dobičkonosna je kariera smučarskih skakalcev?

- Kapitalski trgi – analiza februar 2025: Možne posledice grozeče trgovinske vojne

- Kripto prevara ali kripto priložnost

- Kapitalski trgi – analiza januar 2025: Svet po inavguraciji Donalda Trumpa