Nakup nepremičnine je ena izmed najpomembnejših finančnih odločitev v življenju posameznika saj je povezana z veliko finančno investicijo ter prepletena z mnogimi čustvi. Gre za projekt, ki se ga morda lotimo enkrat, dvakrat v življenju in nam ne dopušča sprejemanja napačnih odločitev. Prav zato je zelo pomembno, da ohranimo racionalen pristop in ne hitimo z odločitvijo. Temeljit razmislek, izdelava celovitega finančnega načrta, primerjava različnih nepremičnin in posvet s strokovnjaki nam pomagajo sprejeti premišljeno odločitev.

V nadaljevanju predstavljamo nekaj najpogostejših izzivov, s katerimi se soočimo pri nakupu nepremičnine in ponujamo kratke nasvete, kako se spopasti z njimi.

1. Finančno načrtovanje

Vse prepogosto se pri nakupu ali gradnji nepremičnine preveč ukvarjamo z nepremičnino samo, premalo pa s finančnim načrtovanjem.

Zakaj je temu tako? Ker nas pri tem procesu najpogosteje vodijo čustva, ki so izredno močna in nam kaj hitro pomagajo najti izgovor, zakaj bi posegali po več kot si ta trenutek lahko privoščimo (večje stanovanje, hišo namesto stanovanja itn.).

Zelo radi se tolažimo na način: “Ah, kaj bom kupoval/a zdaj manjše stanovanje, pa potem čez tri leta večje. Bom zdaj šel/a v nakup večjega in imam mir.”

A ključno je, da si moramo ravno tukaj znati določiti meje in ugotoviti kolikšen je maksimalen znesek za katerega se lahko zadolžimo. In to lahko ugotovimo zgolj z natančno izdelanim načrtom financiranja, ki nam ne bo zgolj povedal kakšna je naša maksimalna zadolžitev, temveč nam bo pomagal pri preigravanju najhujših scenarijev ter pripravi zaščite, ki nam bo omogočila finančno varno prihodnost.

2. Izbor prave nepremičnine

Ko ugotovimo, kakšne so naše finančne zmožnosti in imamo izdelan načrt financiranja, je čas, da pregledamo ponudbo nepremičnin na trgu, ki so v skladu z našimi željami in finančnimi zmožnostmi.

In tukaj se spet srečamo s svojimi čustvi. Pogosto se namreč zgodi, da se zaljubimo v določeno nepremičnino in spregledamo njene pomanjkljivosti. Zato je zelo pomembno, da pred končno odločitvijo preverimo in odkrito razmislimo o vseh prednostih in pomanjkljivostih nepremičnine.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

3. Preverba pravnega in dejanskega stanja nepremičnine

Ena izmed najpogostejših pasti pri nakupu nepremičnine so pravne in lastniške nepravilnosti. Pred podpisom pogodbe je zato nujno potrebno preveriti pravno stanje nepremičnine na podlagi podatkov v zemljiški knjigi:

- ali je prodajalec lastnik nepremičnine,

- ali so na tej nepremičnini stvarne pravice oziroma druge pravice tretjih, ki bi lahko omejevale oziroma izključevale pravice stranke.

S skrbnim ogledom je potrebno preveriti tudi dejansko stanje nepremičnine:

- skladnost gradnje,

- morebitne očitne pomanjkljivosti, ki vplivajo na uporabnost oziroma ceno nepremičnine.

Kaj pa skrite napake?

Skrita napaka pa je tista, ki se pokaže potem, ko navadno nepremičnino že uporabljamo, z običajnim pregledom pred prevzemom pa je ni moč opaziti (napake na konstrukciji, težave z inštalacijami, vlaga ali plesen…).

V kolikor sami tega nismo vešči, je gotovo pred nakupom priporočljivo najeti strokovnjaka za pregled nepremičnine, ki bo temeljito preveril stanje objekta, odkril kakšne pomanjkljivosti, ki na prvi pogled niso vidne ter nam pomagal oceniti morebitne stroške popravil.

Pred podpisom pogodbe je zato nujno potrebno preveriti pravno stanje nepremičnine na podlagi podatkov v zemljiški knjigi.

4. Financiranje nakupa

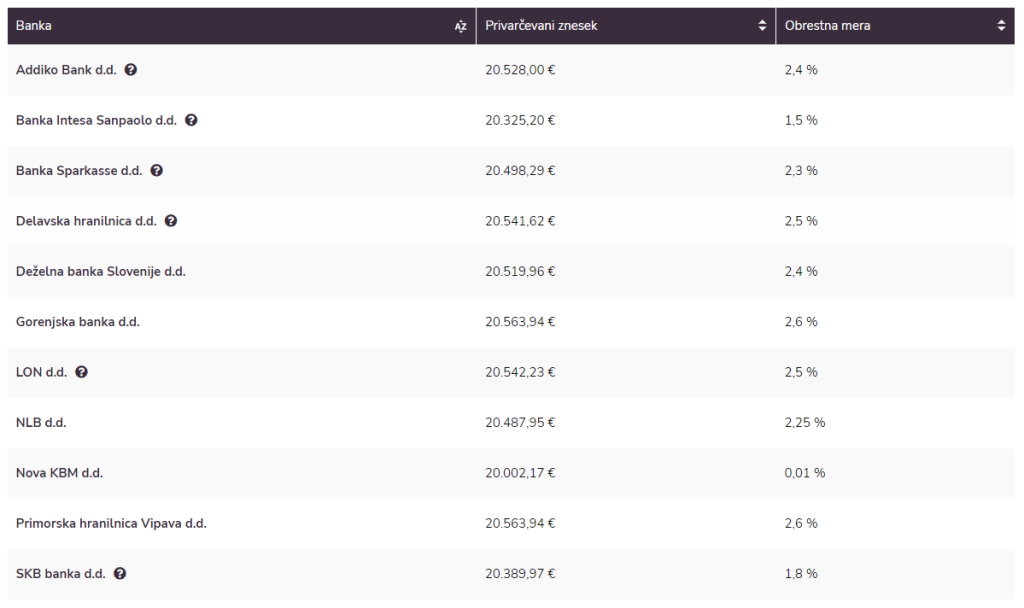

Pri financiranju nakupa nepremičnine je pomembno, da natančno razumemo pogoje s strani banke. Le-te znajo danes te pogoje zelo spretno prikriti in nam prodati nekaj, kar v resnici niti ne potrebujemo.

In tako namesto, da bi na banki zgolj najeli stanovanjski kredit, sprejemo varčevanja, drage pakete vezane na bančni račun, zavarovanja in še in še, kar na koncu zelo vpliva na samo ceno kredita.

Kaj pa skriti stroški?

Nemalokrat ti skriti stroški na dolgo dobo lahko pomenijo več deset tisoč evrov! Veliko? Ogromno, če upoštevamo dejstvo, da navadno te storitve niso optimalne oz. jih pogosto celo ne potrebujemo.

In kako se tem napakam izognemo in skritim stroškom? Tako, da se vrnemo na začetek naših priporočil – k načrtu financiranja, s pomočjo katerega bomo potem na koncu znali izbrati tudi pravega ponudnika.

Banke nam znajo pogoje financiranja zelo spretno prikriti in nam prodajo nekaj, kar v resnici niti ne potrebujemo.

5. Pogajanja o ceni in drugih pogojih nakupa

Pogajanja so ključni del procesa nakupa nepremičnine, ki nam tako kot pri kreditu, kaj hitro pomagajo prihraniti nekaj tisoč evrov.

Poleg pogajanj o ceni nepremičnine, je pomembno, da so v prodajni pogodbi jasno opredeljeni tudi ostali pogoji, vključno s plačilnimi roki, pogoji prevzema nepremičnine, dogovorom glede opreme in drugimi pomembnimi določili.

E-PRIROČNIK

KAKO DO SANJSKEGA DOMA

7 korakov do varnega nakupa nepremičnine brez stresa

Imamo le eno priložnost, da kupimo svoj sanjski dom. Ne delajmo napak pri najpomembnejši finančni odločitvi življenja.

Prenesite si e-priročnik, ki vas bo vodil skozi celoten proces nakupa nepremičnine od zamisli do (za)ključka.

Pasti pri nakupu nepremičnine so izogibne

Predstavljajte si, da imate ob sebi ekipo vrhunskih strokovnjakov, ki bodo za vas poskrbeli od začetka do konca.

V nakup nepremičnine s finančnim načrtom

Pripravili bodo podroben akcijski načrt financiranja ali investiranja, ki bo vseboval vse možne scenarije ter vas pripravil na vse izzive. Opozorili vas bodo na vse pasti pri nakupu nepremičnine – tako finančne kot pravne. Na koncu pa vam bodo z nasmehom na obrazu izročili ključ do vaše sanjske nepremičnine, ki bo popolnoma prilagojena vašim željam in potrebam. Sanjsko? Absolutno.

Finančno načrtujte nakup nepremičnine in se tako izognite usodnim pastem na poti do sanjskega doma!

Če vam povemo, da boste s to podporo do svojega cilja prišli še hitreje, ceneje in varneje, potem lahko brez dvoma rečemo, da je to naravnost pravljično.

KUPUJETE ALI

PRODAJATE NEPREMIČNinO?

optimalnega scenarija do svoje nepremičnine s finančnim strokovnjakom. Ne glede na to, ali iščete pot do idealnega doma ali želite zaslužiti z nepremičnino, je vaš najboljši zaveznik na tej poti osebni finančni svetovalec.

MOJ SKRBNIK

Edina finančna nadzorna plošča, ki jo boste kdajkoli potrebovali.