V zadnjih tednih so med analitiki vedno glasnejše govorice, da so delnice globalnih predvsem razvitih trgov precenjene in nas posledično čaka kmalu korekcija. Trgi v razvoju so po zaslugi Kitajske in njenih regulatorjev korekcijo tako rekoč že doživeli, kar pa seveda nikakor ne pomeni, da delnice teh trgov ne morejo več upasti, samo verjetnost je nekoliko nižja. Pa so te govorice upravičene oz. od kod izvirajo?

Eden izmed osnovnih kriterijev za ugotavljanje vrednotenja delnic je dobro poznano razmerje med ceno delnice in prihodki na to delnico iz naslova dividend, ki jih podjetje izplačuje ( P/E ratio). Ta nam v osnovi pove, kolikokrat je cena delnice višja od letnega prihodka na to delnico, ki ga lahko pričakujemo oz. v koliko letih se nam bo investicija v to delnico povrnila.

Potencialna rast cene delnice v tem obdobju v izračunu ni upoštevana. Nekako uveljavljen zgodovinski standard oz. referenčna vrednost med vlagatelji je, da je cena delnica poštena in primerna za nakup, če se to razmerje giblje med vrednostjo od 15 do 20. Seveda so tu tudi sprejemljiva odstopanja.

Katere dejavnike je treba upoštevati?

Obstaja še mnogo dejavnikov, ki jih je potrebno upoštevati, kot npr. konkurenčna prednost podjetja, perspektiva in prihodnost dejavnosti podjetja, inovativen poslovni model, vlaganje podjetja v raziskave in razvoj ter vedno bolj tudi okoljevarstvena in socialna komponenta, kar pa zahteva dodatne obsežnejše analize. P/E kriterij tega sicer ne upošteva, kljub temu pa nam poda neko osnovno informacijo o trenutnem vrednotenju, ki je lahko podlaga za podrobnejše in obsežnejše analize.

Tako analitiki pri svojih nakupnih priporočilih upoštevajo trenutno ceno delnice in prognozo in analizo možne rasti dobička podjetij, ki opravičuje trenutno povišano vrednotenje delnice. Matematično je stvar preprosta. Če je cena delnice zrasla, morajo biti tudi napovedi o rasti dobičkov pozitivne, da razmerje ostane v želenih in sprejemljivih vrednostih. Če temu ni tako, lahko cena delnice upade, da se razmerje zopet normalizira.

Rast cene delnic predvsem razvitih trgov

V zadnjem obdobju smo bili priča rasti cene delnic predvsem razvitih trgov, ki je bila podprta z visokimi pričakovanji vlagateljev glede rasti dobičkov podjetij po pandemiji in ponovnem odprtju in zagonu globalnega gospodarstva. Koliko pričakovane rasti bodočih dobičkov je že vračunano v trenutne cene delnic, je težko oceniti, nekaj pa prav gotovo je. Analitiki so nedavno kar tekmovali o ocenah visoke gospodarske rasti, ki nas čaka v prihodnjem obdobju, posledično so cene delnic rasle. Kaj se je spremenilo?

Predvsem to, da so se napovedi o visoki globalni ekonomski rasti nekoliko umirile, posledično pa tudi napovedi o rasti dobičkov globalnih podjetij. Razlogi tičijo v poslabšanju epidemioloških slik večine držav in grozeči možni ponovni uvedbi omejitvenih ukrepov, delno pa tudi v nezmožnosti dobave nekaterih proizvodov in izvajanja storitev zaradi težav v globalnih preskrbovalnih verigah (supply chain) in zagotavljanju ustrezne delovne sile v nekaterih storitvenih dejavnostih. Tako v nekaterih sektorjih ponudba ne more slediti povpraševanju.

Nekaj pa je k slabšim napovedim doprinesla tudi manjša rast potrošnje prebivalstva (consumer spending), kot so napovedovali analitiki, in tudi obeti za naprej niso najboljši. Prav tako pa smo tudi vse bližje trenutku, ko bo ameriška centralna banka (FED) začela zmanjševati stimulativne ukrepe, kar bo dodatno vplivalo na gospodarsko rast.

Prve informacije ob objavi rezultatov za tretji kvartal

Cene delnic so tako še vedno visoke, napovedi o rasti dobičkov podjetij pa so se umirile, zato so se takoj pojavile govorice o prevrednotenju delnic. Trgi, kot vemo, reagirajo zelo hitro. Dodatno je veliko število globalnih podjetij v preliminarnih napovedih in raziskavah izjavilo, da bo zelo težko obdržalo visoko rast dobičkov tudi v prihodnje. Prve informacije bodo znane že sredi tega meseca, ko bodo globalna podjetja objavila rezultate za tretji kvartal letošnjega leta.

Trenutne vrednosti P/E razmerja za nekatera najbolj prepoznavna podjetja:

Apple 28

Amazon 57

Google 29

Facebook 25

Netflix 62

Microsoft 37

S&P 500 32

Alibaba 18

Ugotovimo lahko, da so trenutne vrednosti sicer res povišane, vendar ob dobrih rezultatih in napovedih o rasti dobičkov še vedno, vsaj v večini primerov, (še) niso kritične. Slabši rezultati pa bi lahko sprožili korekcijo tečajev. Delniški tečaji so sicer v drugi polovici septembra kar nekajkrat močneje zanihali navzdol, tu so jo najslabše odnesle tehnološke delnice. Na srečo pa so se kmalu odzvali kupci padajočih delnic (buying the dip), ki so izkoristili ugodnejše cene za nakup in tako preprečili večje padce.

Kitajski regulatorji dodatno zaostrujejo razmere

Ostali dejavniki, ki so vplivali na dogajanje na kapitalskih trgih v mesecu septembru, pa so že znane novice s področja epidemioloških slik držav in širjenja novega delta virusa, spremljanje ukrepov kitajskih regulatorjev in pa seveda najnovejši objavljeni ekonomski podatki za mesec avgust.

V septembru novice iz Kitajske niso prinesle kakšnih bistvenih sprememb. Kitajski regulatorji še vedno trmasto vztrajajo pri svojem oz. še dodatno zaostrujejo razmere. Nedavno je sicer prišlo do video konference med visokimi predstavniki kitajske vlade in delegacijo Wall Streeta, ki so jo zastopali tudi nekateri predstavniki najmočnejših ameriških vlagateljev v kitajska podjetja, kot so npr. Goldman Sachs in Black Rock. Kot je razumeti, konferenca je bila sicer zaprtega tipa, Kitajci poskušajo umiriti situacijo in zagotavljajo, da z ukrepi ne nameravajo zadušiti tehnoloških podjetij in privatnega sektorja. Želijo predvsem izboljšati nivo varovanja zasebnosti osebnih podatkov in nacionalne varnosti, ki je z možno zlorabo podjetij, ki upravljajo spletne platforme za komunikacijo in trgovanje s strankami, lahko ogrožena. Ne nameravajo pa omejiti dostopa svojim tehnološkim velikanom do svetovnih finančnih trgov, kar je seveda pozitivna informacija.

Težave kitajskega Evergranda

Omeniti velja še težave kitajskega nepremičninskega konglomerata Evergrande, ki je zadolženo za kar 260 milijard evrov, kar je 2 % kitajskega BDP-ja. Težave so se pokazale že lani, ko so začele kitajske oblasti omejevati možnost najemanja posojil in zaostrovati regulatorna pravila. Tako podjetje ne more zaključiti odprtih nepremičninskih projektov, s katerih prodajo bi lahko poplačalo dolgove.

To je zaskrbelo finančne trge, saj bi kolaps Evergranda lahko imel hude posledice za globalno gospodarstvo. Evergrande je v preteklih dneh že priznal, da svojih finančnih obveznosti brez pomoči kitajske vlade ne bodo mogli izpolniti. Trenutno je Evergrande z vlagatelji sicer dosegel dogovor o poplačilu obresti za obveznico z letnico 2025 in se s tem začasno izognil stečaju, vendar je to seveda manjši del njegovih obveznosti.

Ekonomski podatki za ZDA za avgust, objavljeni v septembru, pa mešano.

Inflacija v največji svetovni ekonomiji se je nekoliko umirila, v avgustu je znašala na mesečni ravni 0.3 %, na letni pa 5.25 %, kar je nižje kot mesec prej. To je lahko tudi posledica nižjega povpraševanja potrošnikov zaradi strahu pred nižjo gospodarsko rastjo in novega vala pandemije. Stopnja nezaposlenosti je v mesecu avgustu upadla na 5.2 %, kar je vsekakor spodbudno. Potrošnja prebivalstva se je sicer po močnem julijskem padcu nekoliko popravila, zaskrbljujoča pa je poraba prebivalstva v gostinskih lokalih in hotelih, kar gre pripisati naraščajočemu strahu pred okužbo in novemu valu pandemije. Razpoloženje potrošnikov (consumer sentiment) pa v avgustu zopet navzdol, ljudem skrbi povzroča pandemija in visoke cene proizvodov in storitev na trgu.

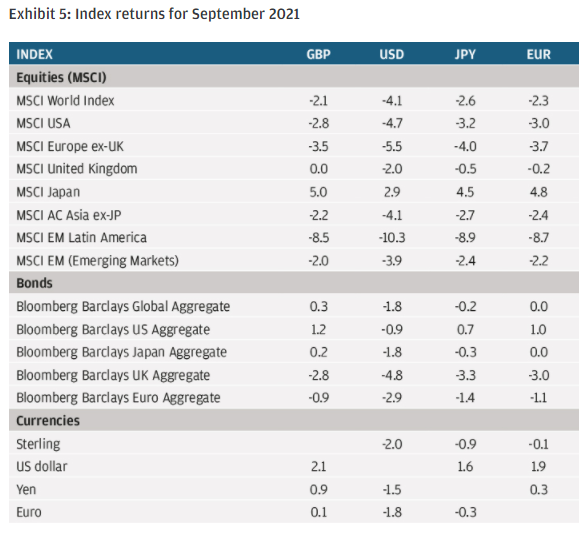

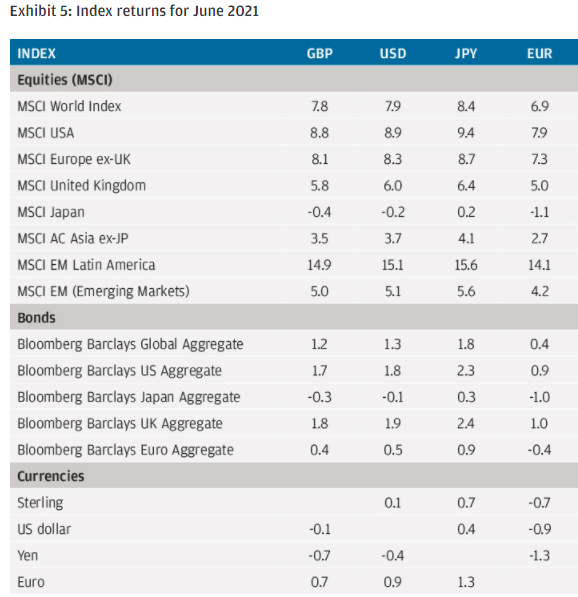

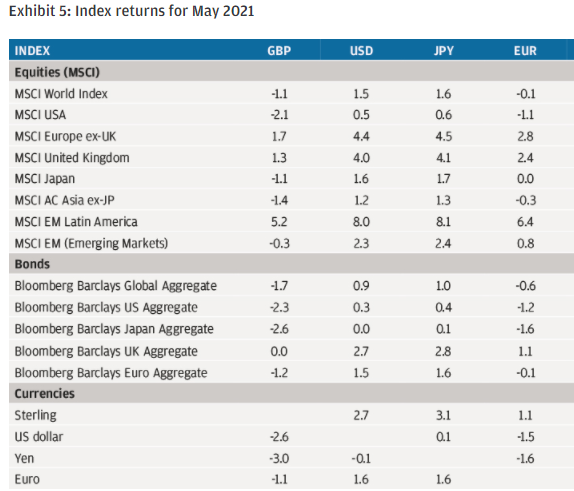

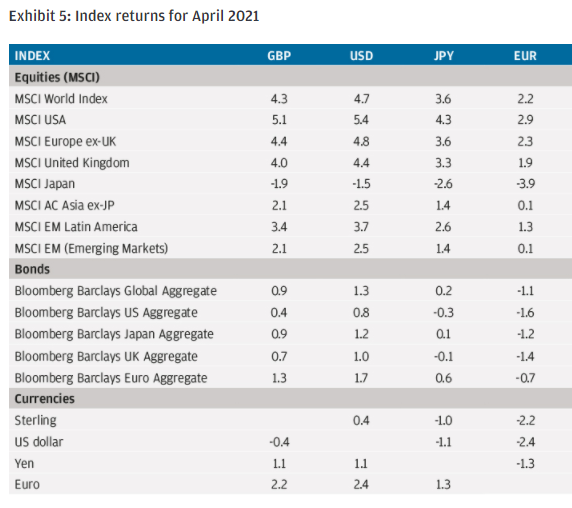

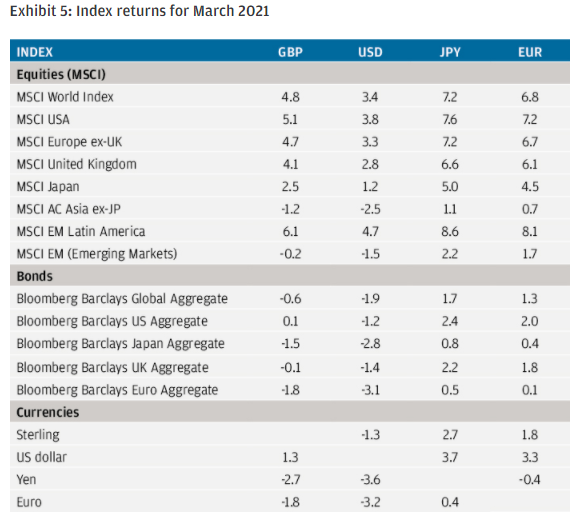

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v septembru izgubil 2.3 %, merjeno v EUR, kot je razvidno iz spodnje tabele. Najslabše so jo sicer odnesle delnice Latinske Amerike, izgubile so kar 8.7 % (EUR).

Slabo tudi Evropa, primerjalni indeks MSCI Europe je izgubil 3.7 % (EUR). Tokrat pa so zmagovalec japonske delnice, pridobile so v povprečju 4.8 % (EUR).

Evropske obveznice so v septembru izgubile v povprečju 1.1 % (EUR).

V USD so rezultati znatno slabši, USD je namreč napram EUR v septembru pridobil 1.9 %.

Vir: JP Morgan Review of markets over September 2021

Kriptovalute v septembru na preizkušnji

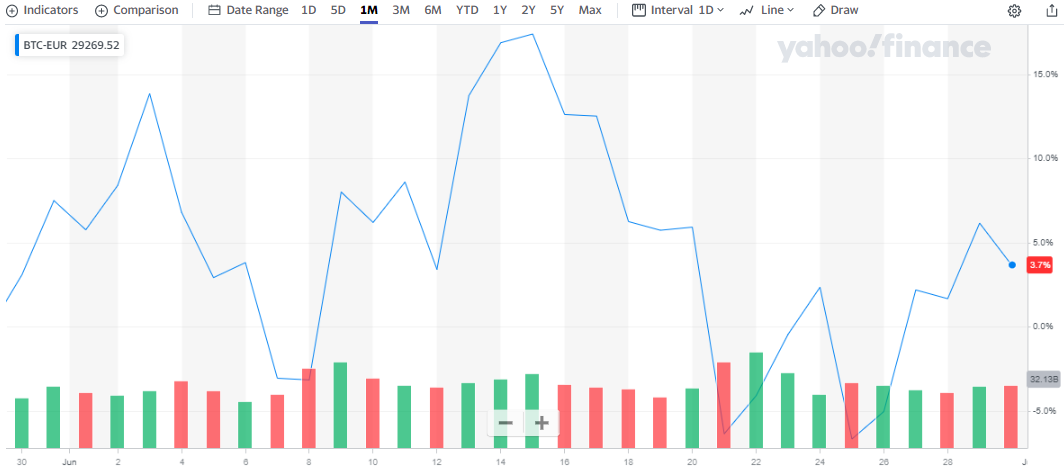

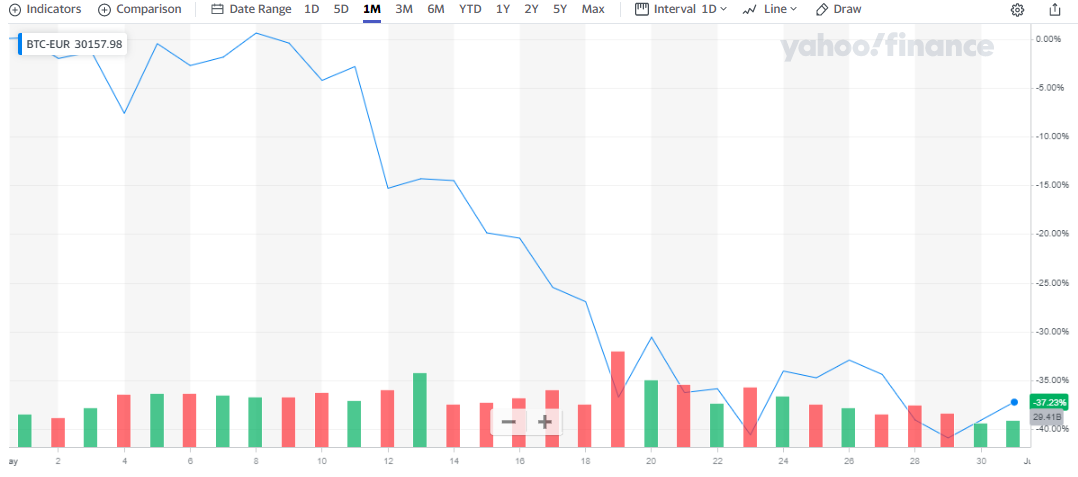

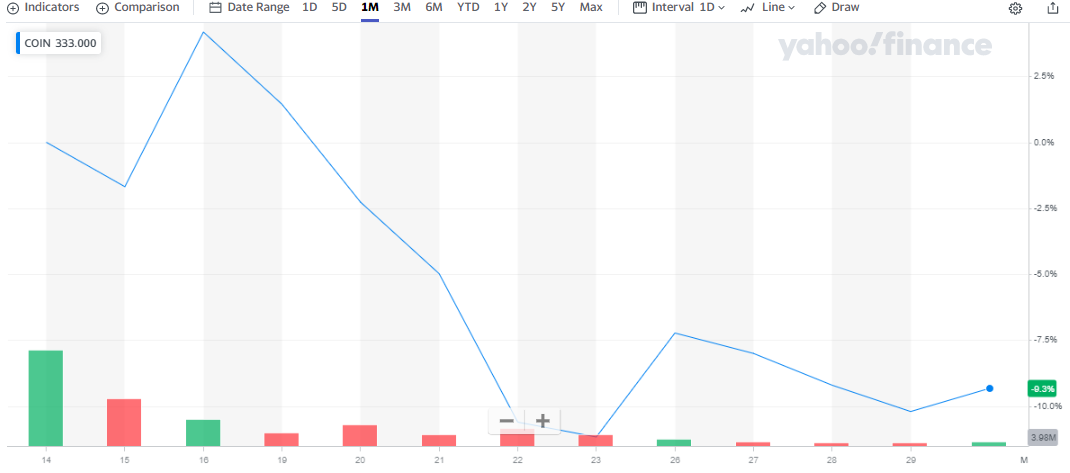

Konec septembra je med kripto vlagatelji udarila novica, da je Kitajska na področju kriptovalut uvedla nove omejitvene ukrepe. Vse finančne transakcije, povezane s kriptovalutami, tudi za fizične osebe, so po novem nezakonite, kršitelji bodo strogo kaznovani, so objavili kitajski finančni regulatorji. Ta novica je imela pričakovano takojšnje posledice, kriptovalute so zanihale več kot deset odstotkov navzdol. Presenetljivo pa so se padci glede na težo novice dokaj hitro ustavili, kriptovalute so se kmalu začele pobirati. Lahko rečemo, da so tako negativno novico prestale relativno dobro, kar kaže na to, da postajajo vedno bolj odporne.

Tako je Bitcoin v mesecu septembru izgubil dobrih 5 % vrednosti, merjeno v EUR, kot je razvidno iz spodnjega grafa.

Za tiste, ki ste morebiti spregledali, pa ponovno navajamo, da je za slovenske vlagatelje v kriptovalute v pripravi zakon o obdavčitvi pri prodaji kriptovalut. Najnovejša verzija zakona daje davčnemu zavezancu izbiro:

– Obdavčitev celotnega prodajnega zneska po enotni davčni stopnji 10 %, ne glede na to, ali ste s prodajo ustvarili dobiček ali izgubo. Določili so tudi mejni znesek, do katerega ne bo treba niti prijaviti niti plačati davka od unovčenja virtualnih valut oziroma od z njimi ustvarjenega dobička. Ta mejni znesek bi znašal 15.000 evrov v koledarskem letu.

– Obdavčitev pri prodaji doseženega dobička po stopnji 25%.

Predlog zakona mora seveda potrditi tudi stroka, pred sprejetjem pa mora skozi parlamentarno proceduro.

BITCOIN (BTC). Vir: Yahoo

V septembru delnice nepremičninskega sektorja navzdol

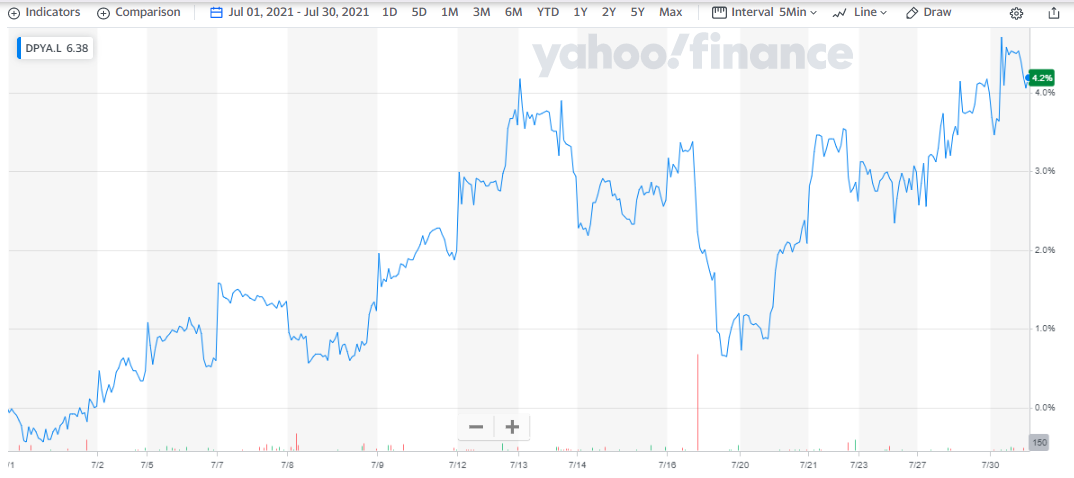

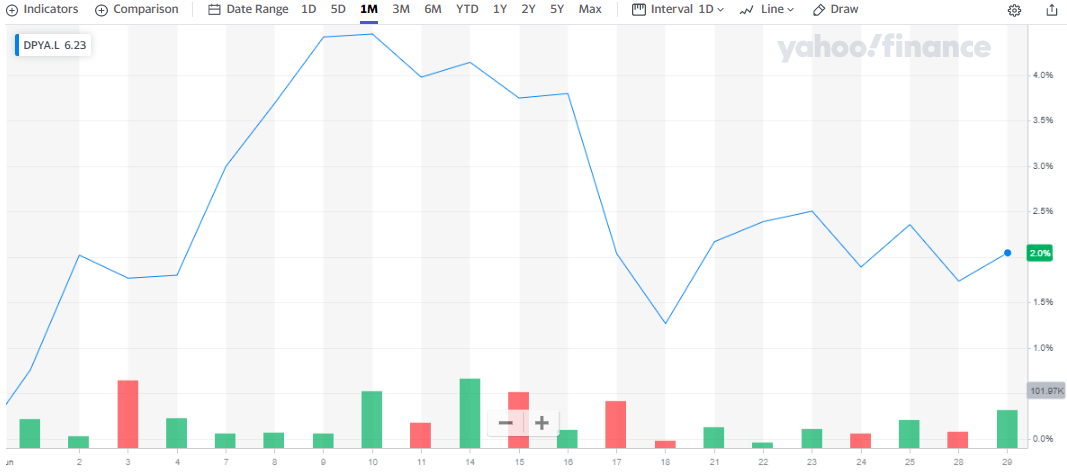

Delnice podjetij globalnega nepremičninskega sektorja so tudi v septembru upadle. Trend umirjanja, ki smo ga zaznali že v preteklem mesecu, se je v septembru nadaljeval. Res je, da je ta sektor po pandemiji beležil silovito rast, v letošnjem letu so te delnice v povprečju zrasle za skoraj 20 %, zato je umirjanje nekoliko pričakovano. Pa tudi napoved o nekoliko nižji globalni gospodarski rasti, kot je bilo prvotno napovedano, je prispevala svoje. Tako je v septembru eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, izgubil več kot 5 % vrednosti, kot je razvidno iz spodnjega grafa.

Vir: Yahoo

Kaj lahko pričakujemo v prihodnje?

Vlagatelji v napetosti pričakujemo skorajšnjo oktobrsko objavo rezultatov svetovnih korporacij in podjetij za tretji kvartal 2021. V primeru dobrih rezultatov, predvsem pa boljših od napovedi analitikov, lahko pričakujemo dodatno podporo delniškim tečajem in možno nadaljevanje sicer umirjene rasti. V nasprotnem primeru pa bodo delniški tečaji predvsem razvitih trgov na preizkušnji, kot smo že omenili.

Zaradi nekoliko slabših napovedi o nadaljevanju globalne gospodarske rasti sta tudi nadaljnja politika in akcije Ameriške centralne banke (FED) v zvezi z obrestnimi merami in zmanjševanjem odkupa državnih in hipotekarnih obveznic postali nekoliko negotovi. Nekateri analitiki menijo, da bi se začetek zmanjševanja odkupa lahko prenesel v prihodnje leto, kar bi bilo za trge dobra informacija, visoka likvidnost na trgih bi se tako za nekaj mesecev lahko podaljšala. Vse je odvisno od gibanja ključnih mesečnih ekonomskih podatkov, na podlagi katerih bo Ameriška centralna banka (FED) sprejemala odločitve.

Zaenkrat pa FED ostaja pri prvotnem planu, začetek zmanjševanja odkupa se bo začel že v letošnjem letu, možen začetek dvigovanja obrestnih mer pa v naslednjem letu.

Glede na nekoliko bolj pomirjujočo retoriko kitajskih regulatorjev bi lahko prišlo do spremembe trenda oz. preobrata na kitajskih trgih, kar bi bilo zelo dobrodošlo, tako vsaj upamo vlagatelji. To bi na trge vneslo zopet tako potreben optimizem in zaupanje, ki v zadnjih tednih počasi plahnita. To bi pozitivno vplivalo ne samo na kitajske trge, temveč celotno regijo oz. kar globalno. Vsekakor pa je za kakršnekoli zaključke na tem področju še prezgodaj, umiritev razmer lahko traja tudi več let, kot menijo nekateri poznavalci kitajskih političnih razmer.

Zaskrbljujoča so ponovno povečana inflacijska pričakovanja v zadnjih dneh, saj so se zahtevani donosi na ameriške desetletne državne obveznice zopet močno zvišali in presegli mejo 1.5 %. Kot vemo, je gibanje te zahtevane donosnosti najboljši pokazatelj, kaj trgi pričakujejo glede inflacije.

Kot smo obljubili že v prejšnjem prispevku, bo jesen kar pestra in to se tudi uresničuje. Visoka likvidnost na trgih, optimizem vlagateljev in kupci delnic po padcih, ki so v zadnjem obdobju uspeli obvarovati delniške tečaje pred večjimi padci, počasi izgubljajo zagon. Za nadaljevanje rasti trgi nujno potrebujejo nove vzpodbudne informacije, kar bi lahko bili dobri kvartalni rezultati podjetij in umiritev razmer v Kitajski.

Kot vse zadnje mesece pa zopet opozarjamo, da prilagodite svoje portfelje in zmanjšajte tveganost in pretirano izpostavljenost naložbam, ki niso v skladu z vašo naložbeno strategijo in zastavljenimi cilji. Po tako dolgem obdobju rasti verjetnost večje korekcije narašča. Žal pa nihče ne ve, kdaj bo do tega prišlo.

Da lahko svoje delo odlično opravljate, pri tem pa vam pogled uide na vedno privlačno modrino morja in beline peščenih plaž kalifornijskega Long Beacha, dokazuje izkušena finančna svetovalka Patricia Hausknost, ki nudi svoje storitve že 47 let.

Da lahko svoje delo odlično opravljate, pri tem pa vam pogled uide na vedno privlačno modrino morja in beline peščenih plaž kalifornijskega Long Beacha, dokazuje izkušena finančna svetovalka Patricia Hausknost, ki nudi svoje storitve že 47 let.

Biti povezan z naravo je dobesedno vzel predstavnik podjetja Aaron Gubin, vodja skupine SigFig VP. Svojo vizijo je uresničil v obliki virtualnih Zoom sestankov z naravnimi ozadji kot so Death Valley, Yellowstone in Glacier National park. Za celostno izkušnjo njegovih strank, pa je poskrbel z nakupom drona.

Biti povezan z naravo je dobesedno vzel predstavnik podjetja Aaron Gubin, vodja skupine SigFig VP. Svojo vizijo je uresničil v obliki virtualnih Zoom sestankov z naravnimi ozadji kot so Death Valley, Yellowstone in Glacier National park. Za celostno izkušnjo njegovih strank, pa je poskrbel z nakupom drona. Ste za daljši družinski zimski oddih? Gabriel Burczyk, ustanovitelj podjetja Wrapmanager upravlja s 400 milijoni premoženja in to v polni smučarski opremi med vožnjo s sedežnico. Zaradi pandemije je rezerviral 4-mesečni oddih z družino ob jezeru Tahoe v Kaliforniji, kjer je ugotovil, da je res mogoče delati od kjerkoli.

Ste za daljši družinski zimski oddih? Gabriel Burczyk, ustanovitelj podjetja Wrapmanager upravlja s 400 milijoni premoženja in to v polni smučarski opremi med vožnjo s sedežnico. Zaradi pandemije je rezerviral 4-mesečni oddih z družino ob jezeru Tahoe v Kaliforniji, kjer je ugotovil, da je res mogoče delati od kjerkoli.