Slovenske ljudske obveznice so trenutno vroče žemljice, ki jih je na stojnico finančnega trga postavilo Ministrstvo za finance. Čeprav je izredno pohvalno, da je država izdala ljudske obveznice, se je po naši oceni tega lotila nekoliko prepozno in nerodno. Za nakup je namreč potrebno odpreti trgovalni račun pri borznih hišah, kar prinaša dodatne stroške in logistične izzive za malega vlagatelja.

Na koncu dne pa vse zanima le odgovor na preprosto vprašanje: »Ali naj kupim slovenske ljudske obveznice? Da ali ne?« Odgovor seveda ni enoznačen za vsakogar. Naložbeni tim Vezovišek & Partnerji pa vam v tokratnem prispevku ponuja svoje priporočilo. In seveda pripadajoče pojasnilo zanj.

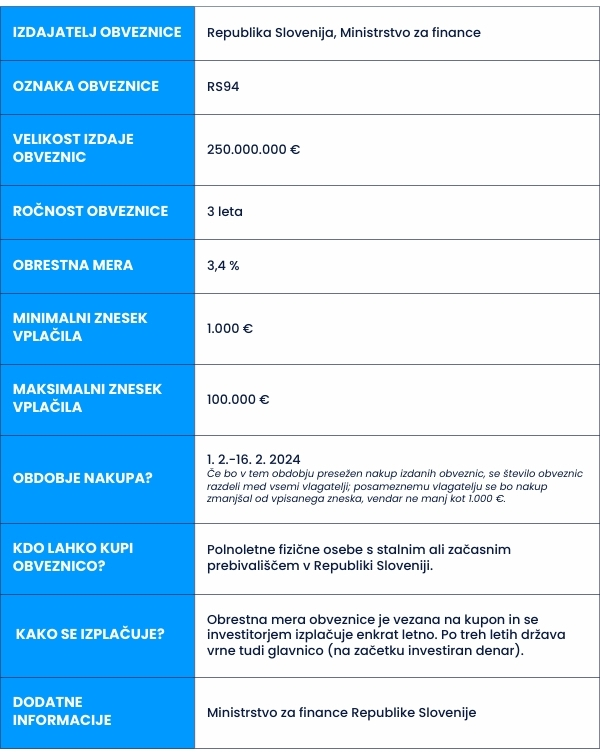

Slovenske ljudske obveznice: dejstva in številke

Novost na slovenskem trgu

Slovenske ljudske obveznice bodo na voljo od 1. februarja do 16. februarja 2024. Na voljo je 250 mio. € obveznic. S tem je Slovenija sledila zgledu preostalih držav, ki so to potezo že izvedle. Med zadnjimi Hrvaška, ki je v obtok poslala za 1,85 milijard € ljudskih obveznic in bila pri tem zelo uspešna. Poleg tega, da v svojem pristopu za vlagatelje ni imela stroška trgovalnega računa, je ponudila tudi višjo obrestno mero (3,65 %).

Kdo lahko investira in kakšni so pogoji?

Ljudske obveznice so namenjene polnoletnim državljanom Slovenije. Minimalni vložek znaša 1.000 €, maksimalno pa lahko vlagatelj vloži do 100.000 €. Obveznice se bodo prodajale v celotnem vpisnem obdobju do 16. 2. 2024. To pomeni, da se bo masa presežka (nad 250 mio. €) razporedila med vse vlagatelje.

Prvi program Radia Slovenija | Svetovalni servis

Intervju: upravljalec osebnega premoženja magister Mitja Vezovišek in Bojan Leskovec | 1. 2. 2024 | 31 min

Analiza obrestne mere in ročnosti

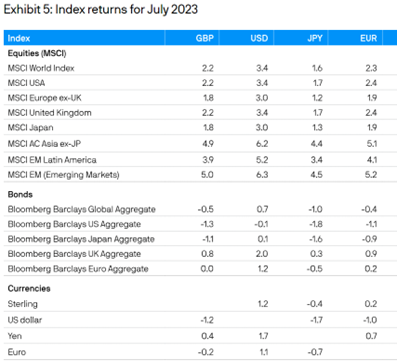

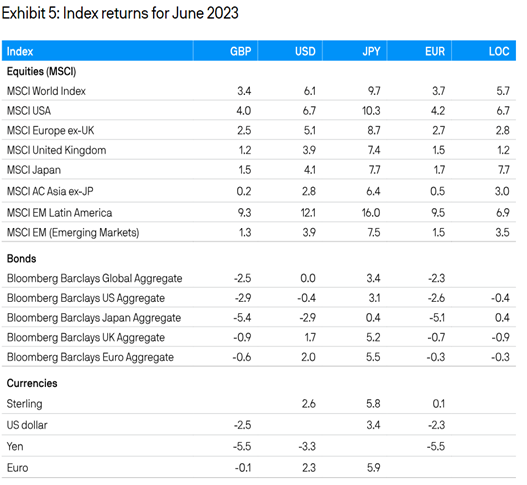

Obrestna mera je 3.4 %. S triletno ročnostjo obveznic si vlagatelji zagarantirajo povračilo glavnice in obresti. Z drugimi besedami to pomeni, da so obresti garantirane samo v primeru, da mi obveznico kupimo v primarni izdaji (torej do 16. februarja 2024) in jo držimo do konca, do dospetja (kar je 3 leta). Le v tem primeru je garantirano, da bomo dobili nazaj glavnico in obresti. Razen v primeru, če bi v tem času država Slovenija (po grškem scenariju) bankrotirala. To pa je zelo malo verjetno.

Stroški in obdavčitev

Pri nakupu je potrebno upoštevati stroške vzdrževanja trgovalnih računov, ki lahko znašajo od 30 do 40 evrov letno. Kar se tiče obdavčitve, zakon o obnovi določa, da bodo obresti obdavčene enako kot obresti iz depozitov, kar pomeni neobdavčenje do višine 1.000 €, nad to mejo pa je 25-odstotna obdavčitev.

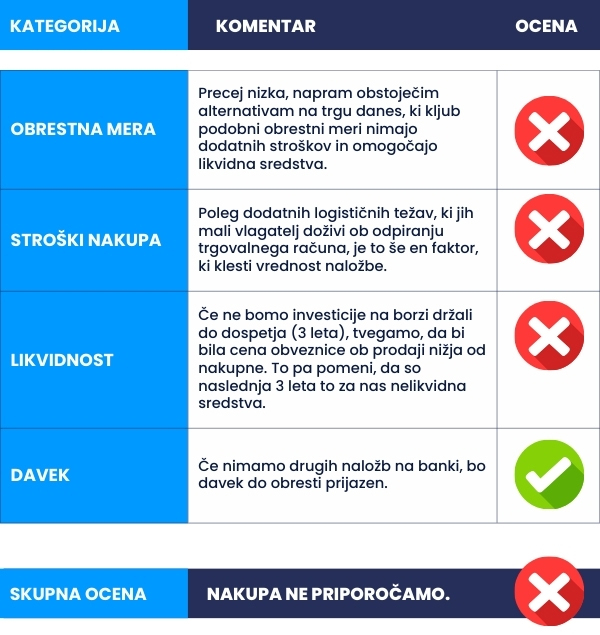

Slovenske ljudske obveznice našim strankam odsvetujemo

Naložbeni tim Vezovišek & Partnerji po temeljiti analizi ljudskih obveznic ostaja skeptičen. Čeprav bi naj bil smisel slovenskih ljudskih obveznic, da je to rešitev za vlagatelje, ki razmišljajo o manjših vložkih (pod 10.000 €), ravno njim to najbolj odsvetujemo.

Razlogi so v visokih (in nepotrebnih) stroških trgovalnih računov, relativno nizki obrestni meri in potencialni nelikvidnosti sredstev (oziroma tveganju, da bo imela naložba negativni donos, če jih prodamo predčasno). Za tovrstne male investitorje že sedaj na tržišču obstajajo boljše alternative.

Slovenske ljudske obveznice – naša ocena

INVESTICIJSKI WEBINAR

Konec januarja 2024 smo organizirali webinar Finančni trgi 2024: Kako investirati, da bo portfelj v zelenem?, na katerem je naš investicijski tim še globlje raziskal in pojasnil to temo.

Ali je smiselno kupiti ljudske obveznice, ki jih bo izdala Slovenija v okolju padajoče inflacije? Kakšne so alternative za zaščito denarja pred inflacijo?

Če želite vedeti več o tem, ali so ljudske obveznice dobra investicija za vas, si lahko webinar ogledate TUKAJ.

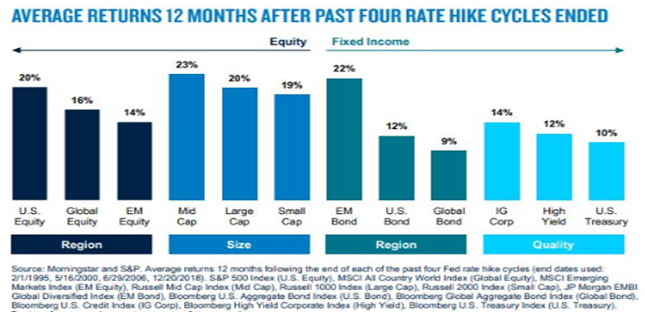

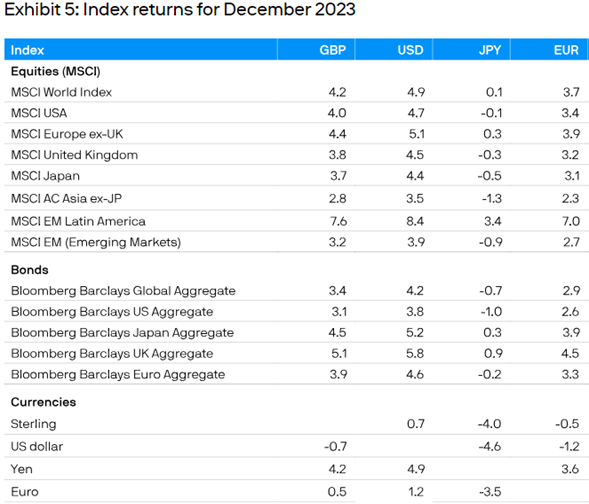

Alternativne investicijske možnosti

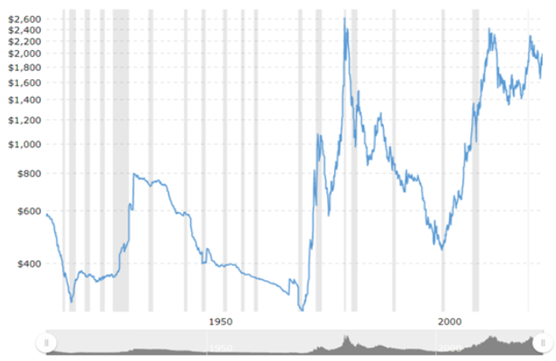

Kot boljše alternative predlagamo obvezniške sklade. Ti ponujajo večjo likvidnost, nižje tveganje in potencialno višjo donosnost, posebej v trenutnih makroekonomskih razmerah. Prav tako omogočajo boljšo razpršenost naložb in, ob pravilni izbiri, tudi manjše stroške.

“Ali je obveznice dobro imeti v vsakem naložbenem portfelju?”

Finančni trgi 2024:

Kako investirati, da bo

portfelj v zelenem?

Kdor deli, znanje podari.

ZADNJI PRISPEVKI

- Kapitalski trgi – analiza marec 2025: na kapitalskih trgih korekcija delniških tečajev

- Kako dobičkonosna je kariera smučarskih skakalcev?

- Kapitalski trgi – analiza februar 2025: Možne posledice grozeče trgovinske vojne

- Kripto prevara ali kripto priložnost

- Kapitalski trgi – analiza januar 2025: Svet po inavguraciji Donalda Trumpa