Varčevanje je osnovna sestavina vaše finančne pogače. Kot nepogrešljivi del finančnega načrtovanja, pa tudi varčevanje ni brez stroškov. Obstajajo različni tipi stroškov, ki jih moramo upoštevati, ko izbiramo tip varčevanja oziroma tip finančnega produkta, v katerega bomo prelivali prihranke za svoje dolgoročne cilje. V tokratnem prispevku bomo podrobneje razložili osnovne tipe stroškov varčevanja.

Osnovni stroški varčevanja so naslednji:

- vstopni (transakcijski) stroški,

- stroški poslovanja,

- izstopni (transakcijski) stroški,

- oportunitetni stroški.

Tipi stroškov varčevanja, na katere morate biti pozorni

Vstopni (transakcijski) stroški

Vstopni stroški (pri trgovalnih platformah jih imenujemo transakcijski stroški) so stroški, ki nastanejo pri začetku varčevanja ali investicije.

Ti stroški vključujejo provizije in pristojbine, ki jih zaračunajo finančne institucije za odpiranje računa ali nakup finančnih produktov, kot so delnice, skladi ali drugi investicijski produkti. Najpogosteje se ti stroški izražajo kot odstotek od zneska, ki ga vlagate.

PRIMER

Če finančna institucija zaračuna 1 % vstopnih stroškov in investirate 1.000 EUR, boste plačali 10 EUR kot vstopni strošek.

Stroški poslovanja

Stroški poslovanja so redni stroški, povezani z upravljanjem in vzdrževanjem vaših naložb. Ti stroški vključujejo upravljavske provizije, stroške skrbništva, stroške svetovanja in druge tekoče stroške, ki jih zaračunajo finančne institucije za upravljanje vaših sredstev.

Stroški poslovanja se običajno izražajo kot letni odstotek od vrednosti naložbe.

PRIMER

Če je letni strošek poslovanja 1 % in imate naložbo v vrednosti 10.000 EUR, boste letno plačali 100 EUR za stroške poslovanja. Dejansko pa jih finančne institucije obračunavajo dnevno od vrednosti premoženja, s čimer se vrednost posamezne enote premoženja zmanjšuje.

Stroški poslovanja pridejo najbolj do izraza v daljših časovnih obdobjih: višja kot je naložba, višji so stroški. Zato moramo biti pri izbiri naložb najbolj pozorni prav na stroške poslovanja, saj nam ti naredijo največ ‘’škode.”

Izstopni (transakcijski) stroški

Izstopni oz. transakcijski stroški, podobno kot vstopni stroški, nastanejo pri prodaji naložb ali pri izstopu iz varčevalnega načrta. Te stroške lahko zaračunajo finančne institucije kot provizijo za prodajo delnic, skladov ali drugih investicijskih produktov. Prav tako lahko vključujejo kazni ali pristojbine za predčasno prekinitev varčevalnega načrta.

PRIMER

Če finančna institucija zaračuna 0,5 % izstopnih stroškov in prodate naložbo v vrednosti 5.000 EUR, boste plačali 25 EUR kot izstopni strošek.

Oportunitetni stroški

Oportunitetni stroški so bolj konceptualni stroški, ki predstavljajo izgubljene priložnosti, ko se odločite za eno investicijo namesto druge. Gre za potencialni donos, ki bi ga lahko zaslužili, če bi sredstva vložili drugam. Izhodišče za oportunitetne stroške pogosto znaša 8 % bruto, pred stroški poslovanja, na dolgi rok (merjeno na 10, še raje 20 let), kar pomeni, da če vaša trenutna naložba ne prinaša vsaj 8 % donosa letno, izgubljate potencialni donos, ki bi ga lahko zaslužili z drugimi naložbami.

PRIMER

Če imate 10.000 EUR v naložbi, ki prinaša 5 % letno, bi lahko teoretično zaslužili dodatnih 3 % ali 300 EUR letno, če bi vložili v naložbo z 8 % donosom.

Poleg navedenih stroškov pa varčevalec oz. investitor plačuje še vrsto drugih stroškov, ki se jih pogosto sploh ne zaveda. Še več, teh stroškov pogosto ne poznajo niti tržniki oz. agenti, ki vam “svetujejo” oziroma prodajajo posamezne produkte. Med najpomembnejše sodijo:

- stroški garancije,

- zavarovanja,

- sklepalni stroški (značilno za naložbena zavarovanja),

- transakcijski stroški,

- stroški vodenja naložbenega računa itd.

Poleg teh pa med stroške sodijo tudi davki! Ti so pri investiranju zelo pomembni, saj vam lahko brez letne davčne optimizacije velik del dobička, pa tudi glavnice (da, tudi to je mogoče pri nekaterih naložbah), pobere država.

Kateri finančni produkt ima najnižje stroške varčevanja?

Različni finančni produkti vključujejo različne tipe stroškov. In napačna izbira finančnega produkta vas lahko stane veliko, saj bo vašo privarčevano vsoto močno oklestila s stroški varčevanja. Poglejmo si, kateri finančni produkti vas stanejo najvišje stroške. In katere.

Klasično življenjsko zavarovanje

Klasično življenjsko zavarovanje je še vedno najbolj priljubljena izbira med Slovenci. Pri tem tipu varčevanja so vstopni stroški (skupaj s sklepalnimi) skriti v premiji in izračunu. Prav tako si zavarovalnica obračuna tudi izstopne stroške, ki običajno znašajo okoli 1 %. Največji izziv pa so omejeni donosi. Pomembno je upoštevati tudi oportunitetne stroške, saj zavarovalnica investira sredstva zelo konzervativno, kar pomeni, da izgubljamo potencialni donos, ki bi ga lahko dosegli z alternativnimi naložbami.

Finančni produkti se med seboj razlikujejo po donosnosti in višini stroškov. Preveriti moramo oboje.

Naložbeno življenjsko zavarovanje

Naložbeno življenjsko zavarovanje vključuje številne stroške. Med njimi so sklenitveni, vstopni, administrativni stroški in stroški obdelave zavarovanja. Pri varčevanju 100 EUR mesečno na dobo 20 let lahko ti stroški znašajo več kot 3.000 EUR. Poleg tega moramo upoštevati tudi stroške poslovanja skladov, zlasti upravljavsko provizijo, ki zmanjšuje donos. Tudi tukaj moramo upoštevati stroške pri predčasnem dostopanju do sredstev, kot so pogoji odkupa in izstopni stroški.

Vzajemni skladi

Vzajemni skladi so priljubljena oblika varčevanja v Sloveniji. Pri teh produktih se soočamo z vstopnimi stroški, ki lahko znašajo do 3 %, in stroški poslovanja, zlasti upravljavsko provizijo, ki znatno zmanjšuje naš donos. Pri varčevanju 100 EUR mesečno na dobo 20 let bi v skladu s 4 % povprečnim letnim donosom, ob upoštevanju 2 % vstopnih stroškov in 2,5 % stroškov poslovanja, za stroške plačali skoraj 10.000 EUR. Poleg tega je naše izplačilo lahko obremenjeno še z izstopnimi stroški in davkom na kapitalski dobiček.

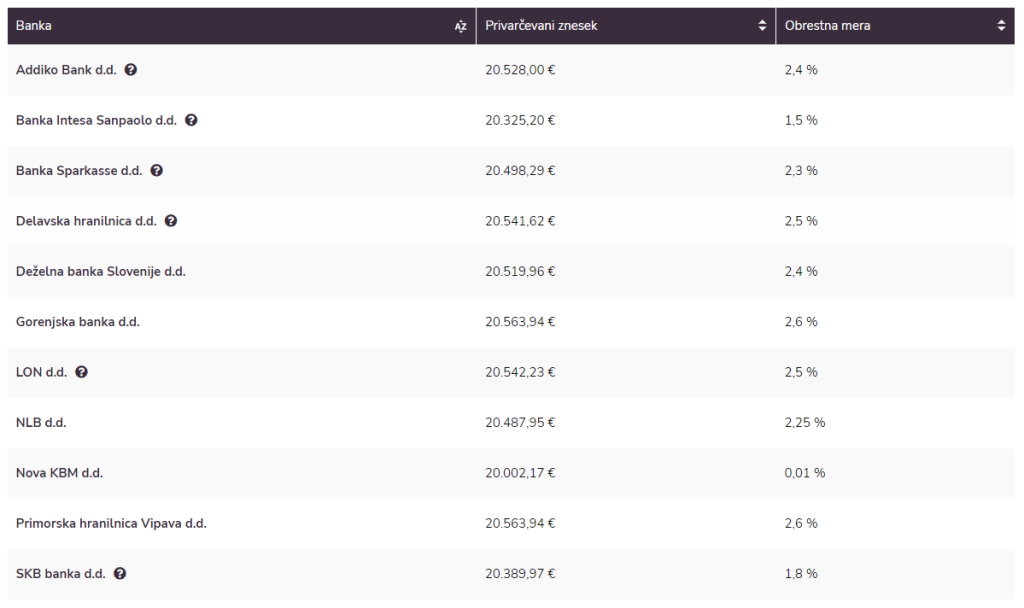

Namensko varčevanje v banki

Namensko varčevanje v banki je zelo priljubljeno med Slovenci, ki imajo na bankah skoraj 30 mrd EUR. Tukaj sicer ni stroškov varčevanja, vendar obresti skoraj ni, če želimo, da so sredstva likvidna. Obrestne mere se gibljejo med 0,01 % do 0,1 % letno, kar pomeni, da za 1.000 EUR ne dobimo niti dvoštevilčnih obresti na leto. Oportunitetni stroški so visoki, saj bi enkratno naložena sredstva leta 2004 v 20-ih letih realno izgubila kar 59 % svoje vrednosti zaradi inflacije.

Delnice in ETF skladi

Nakup delnic in ETF skladov prinaša različne stroške. Stroški lahko izvirajo iz vodenja borzno posredniškega računa in transakcijskih stroškov (provizij za nakup in prodajo). Tradicionalne borzno posredniške hiše imajo transakcijske stroške do 1 % letno, medtem ko so stroški pri digitalnih borzno posredniških hišah nižji, navajajo tudi 0 %, četudi transakcijske stroške skrivajo v t.i. razponu med nakupno in prodajno ceno. Prav tako pri tradicionalnih ponudnikih plačujemo do 0,8 % letnih stroškov vodenja računa, medtek ko so pri digitalnih ponudnikih ti spet manjši, ponekod tudi 0 %. ETF skladi prav tako računajo stroške poslovanja, predvsem upravljavsko provizijo, ki se giblje med 0,07 % do 0,40 %, kar se prišteje k stroškom borzno posredniške hiše in zmanjšuje naš donos.

Zlato

Pri nakupu zlata moramo biti pozorni na razliko med nakupno in prodajno ceno. Stroški se razlikujejo glede na količino zlata, pri čemer so višji za manjše količine (več kot 20 % za 1 g in 3 % za 1.000 g, odvisno od ponudnika). Poleg tega so prisotni tudi stroški hranjenja zlata, ki lahko znašajo do 1,2 % vrednosti zlata.

Kriptovalute

Stroški nakupa in vzdrževanja kriptovalut se lahko precej razlikujejo. Transakcijski stroški lahko znašajo od 0,5 % do 5 % od vrednosti transakcije, odvisno od platforme in načina plačila. Vzdrževanje kriptovalut prinaša stroške varnostnih ukrepov, kot so strojne denarnice ali varnostne kopije, ki so ključnega pomena za zaščito sredstev pred hekerskimi napadi. Seveda pa tudi pri kriptovalutah že poznamo sklade, tako zasebne (podobni vzajemnim) kot ETF sklade, kjer so stroški podobni zgoraj navedenim.

POSTANITE FINANČNO INFORMIRANI

ostanite v stiku s priporočili našega investicijskega tima.

Ni vse zlato, kar se sveti

Ko razmišljate o varčevanju, ne pustite, da vas zavajajo blišč in obljube tržnikov, ki se predstavljajo kot svetovalci (npr. bančni svetovalec, svetovalec za investicije ipd.). Samo zato, ker je določen finančni produkt enostavno dosegljiv in ga ponujajo na vsakem vogalu, še ne pomeni, da je najboljša izbira za vaše dolgoročne cilje. Stroški varčevanja, ki so pogosto skriti v drobnem tisku, lahko tiho odžirajo vaše prihranke in zmanjšujejo donosnost vaših naložb. Ne pozabite, da ni vse zlato, kar se sveti. Vzemite si čas, raziščite vse možnosti in bodite kritični pri izbiri finančnih produktov. Le tako boste lahko zagotovili, da bodo vaši prihranki resnično delali za vas.

Samo zato, ker vam finančni produkt ponujajo na vsakem vogalu, še ne pomeni, da je najboljša izbira za vaše dolgoročne cilje.

IZRAČUNAJTE SI

STROŠKE VARČEVANJA

Naredite izračun z našim brezplačnim e-kalkulatorjem.

IZRAČUNAJTE SI

STROŠKE VARČEVANJA

Naredite izračun z našim brezplačnim e-kalkulatorjem.