Ste skeptični do novodobnih izrazov, ki prihajajo iz ‘dežele sanj’? Ni vse “Made in USA” vredno posnemanja, a včasih se splača prevetriti predsodke. Med dobre prakse, ki bi jih bilo vsekakor vredno posvojiti, uvrščamo koncept ‘finančnega wellnessa’.

‘Finančni wellness’ lahko štejemo med ključne prioritete delodajalcev, ki razumejo, da je dobro počutje zaposlenih temelj uspeha podjetja. Naprednejši delodajalci se zavedajo, da so zaposleni največji kapital vsake organizacije.

“Financial Wellness” v ZDA

V ZDA so vložili veliko v raziskovanje vzrokov nezadovoljstva na delovnem mestu in uvajanju rešitev za izboljšanje počutja zaposlenih. Koncept ‘finančnega wellnessa’ je tam že trdno uveljavljen in velja za znak družbeno odgovornih podjetij, ki celovito skrbijo za dobrobit svojih zaposlenih. Čeprav se zdi, da je ta pristop izhajal iz empatije, je verjetno osnova te usmeritve kapitalistična logika – naložba v finančno dobro počutje zaposlenih se enostavno izplača.

Kaj je finančni wellness?

Finančni wellness (ang. “Financial Wellness”) je koncept, ki se nanaša na splošno finančno zdravje posameznika, njegovo razumevanje finančnih konceptov in zmožnost upravljanja osebnih financ. V kontekstu delovnega mesta to pomeni paket storitev ali programov, ki jih delodajalci nudijo svojim zaposlenim, z namenom izboljšanja njihove finančne pismenosti in spodbujanja zdravih finančnih navad.

Ti programi vključujejo:

- svetovanje o upravljanju dolgov,

- pomoč pri načrtovanju za upokojitev,

- izobraževanja o vlaganju,

- upravljanje proračuna …

Glavni cilj je pomoč zaposlenim pri doseganju finančne stabilnosti in zmanjšanje stresa, povezanega s financami, kar pozitivno vpliva na njihovo splošno dobrobit in produktivnost na delovnem mestu.

1 $ vložka v finančni wellness

prinese 3-6 $ dobička.

Učinki finančnega wellnessa

Raziskave dosledno potrjujejo: investicija v finančni wellness zaposlenih prinaša oprijemljive rezultate. Zanemarjanje finančnega počutja zaposlenih pa ne prinaša le izgub, ampak lahko vodi tudi do resnih posledic. Stres – ta veliki sovražnik produktivnosti, kreativnosti, zdravja in dobrega počutja – v konkurenčnem poslovnem svetu preprosto nima mesta.

Finančni stres, ki pogosto izhaja ne le iz podplačanosti, ampak tudi iz finančne nepismenosti in nezmožnosti upravljanja s financami, predstavlja glavni vzrok za tovrstne skrbi.

Nova služba, višja plača – rešitev, ki ne deluje

Pri reševanju finančnih težav se zaposleni največkrat poslužijo iskanja nove, bolje plačane zaposlitve, kar za podjetje zagotovo ni dobra rešitev. Podjetja so spoznala, da je za dobrobit zaposlenih potrebno poskrbeti – in to na etičen, sočuten in koristen način. Tako se je razvil koncept ‘finančnega wellnessa’.

Raziskave kažejo, da so zaposleni z vzpostavljenim finančnim wellnessom veliko bolj sproščeni, brezskrbni in svoj delovni čas posvečajo delu. Prav tako imajo veliko manj bolniških odsotnosti in prehodov med službami.

Jedro finančnega wellnessa

‘Finančni wellness’, ali finančno blagostanje, se osredotoča na ‘učinkovito upravljanje finančnega aspekta posameznikovega življenja’.

- Ohranjanje potrošnje v okviru svojih zmožnosti: Skrbno ravnanje z osebnimi financami v izogib nepotrebnim dolgovom.

- Finančna pripravljenost na nujne primere: Ustvarjanje varčevalnega rezervnega sklada za nepredvidene izdatke.

- Dostop do informacij in orodij za sprejemanje dobrih finančnih odločitev: Zagotavljanje znanja in virov, potrebnih za informirano upravljanje financ.

- Imeti načrt za prihodnost: Razvoj dolgoročnih finančnih strategij, ki podpirajo osebne in poklicne cilje.

Finančni wellness

je edini protistrup za finančni stres.

Ključni cilj finančnega wellnessa je zagotavljanje finančne varnosti

Finančna varnost je med najpomembnejšimi cilji zaposlenih. Kljub temu mnogi zaposleni nimajo dostopa do finančnih storitev in ugodnosti, ki bi jim najbolj koristile. Zato je potrebno razviti bolj celovit pristop k finančnemu blagostanju, ki bo zaposlene finančno opolnomočil in jim omogočal graditi trajno finančno stabilnost. Takšen pristop prispeva k večji trdnosti in uspešnosti celotnega podjetja ali organizacije.

Programi finančnega wellnessa tako ponujajo zaposlenim celostno podporo in strokovna finančna svetovanja, da lahko zaposleni zadovoljijo svoje kratkoročne potrebe, medtem ko si hkrati prizadevajo za doseganje dolgoročnih ciljev.

Kako uvesti Finančni Wellness?

Vsak zaposleni ima drugačne finančne prioritete in obveznosti, zato so za uspešen program dobrega počutja potrebne rešitve, prilagojene edinstvenim okoliščinam zaposlenega.

1. KORAK: ANALIZA STANJA

To se začne z digitalnim sodelovanjem, razgovori ter pregledom evidenc o plačah in prejemkih zaposlenih, da bi dobili popolno sliko o njihovih financah. Cilj je razumeti cilje zaposlenih pri plačevanju davkov, nakupu stanovanja, vzpostavitvi in ohranjanju dobrega kredita, zdravstvenem varstvu, pripravljenosti na izredne razmere, stroških izobraževanja, odplačevanju dolga, varčevanju za pokojnino in drugih delih njihovega finančnega življenja.

2. KORAK: ORODJA & ZNANJA

Naslednji korak vključuje izobraževanje zaposlenih o ključnih konceptih finančnega zdravja ter zagotavljanje orodij, ki jim omogočajo, da to znanje uporabijo v praksi. To ne pomeni le nudenja izobraževanja, ampak tudi zagotavljanje možnosti za praktično uporabo pridobljenih informacij.

3. KORAK: podpora

Za nekatere zaposlene to lahko pomeni uporabo programske opreme za sledenje finančnim ciljem, za druge pa individualno svetovanje s finančnim trenerjem ali svetovalcem, ki lahko pregleda njihove osebne finance in ponudi prilagojene nasvete za dosego finančnih ciljev.

Prednosti finančnega wellnessa ima delodajalec in zaposleni

Učinkovita rešitev finančnega wellnessa ima pomemben vpliv na celotno organizacijo, od zaposlenih do vodstvenih krogov. Vpliv finančnega zdravja zaposlenih imajo torej vsi.

Zaposleni, ki se soočajo s finančnim stresom, pogosto niso tako produktivni in imajo večjo verjetnost, da bodo zapustili svoje delovno mesto. Statistike kažejo, da približno četrtina zaposlenih zaradi finančnih težav izostane vsaj en dan z dela, 15 % zaposlenih pa porabi do 20 ur mesečno za reševanje osebnih finančnih zadev med delovnim časom. Prav tako se je izkazalo, da finančni stres prisili približno 20 % zaposlenih k odhodu iz podjetja.

Leta 2022 je bilo zaradi začasne nezmožnosti za delo v Sloveniji izgubljenih skupaj 17,2 milijona delovnih dni.

Vsak dan odsotnosti zaposlenega lahko podjetje stane približno 300 € zaradi izgube produktivnosti. Zato ima zagotavljanje finančne stabilnosti zaposlenih neposreden pozitiven vpliv na dobičkonosnost podjetja, saj zmanjšuje odsotnost z dela in povečuje zadržanje zaposlenih.

dolgoročna vrednost finančnega wellnessa

Finančno blagostanje lahko pomembno prispeva k zmanjšanju nepotrebnih izdatkov podjetij, ki nastanejo zaradi odsotnosti zaposlenih in zmanjšane produktivnosti. Finančni wellness pa omogoča podjetjem, da razširijo svoje ugodnosti za zaposlene in jim ponudijo:

- Programe za izboljšanje finančnih veščin, ki pomagajo zaposlenim pri ustvarjanju in rasti premoženja.

- Orodja in publikacije o finančni pismenosti.

- Seminarji o naložbah, pokojninskih shemah in proračunskem načrtovanju.

- Programi za pomoč pri odplačevanju dolgov in kreditov.

Z obogatenim seznamom ugodnosti lahko podjetja pritegnejo in zadržijo kvalificirane zaposlene, saj finančno zadovoljni delavci ostanejo v podjetju dalj časa.

Vzpostavitev in vzdrževanje finančne kondicije zahteva prizadevanje tako posameznikov kot podpornega delovnega okolja z dostopnimi in kakovostnimi finančnimi storitvami. To ne prinaša le koristi kot so večja zvestoba, večja produktivnost in nižji stroški, temveč zaposlenim omogoča, da uskladijo odgovorno življenje v sedanjosti s pametnim načrtovanjem za prihodnost.

Postanite premium zaposlovalec!

preobrazi zaposlene v finančno opolnomočene posameznike in izboljšuje dolgoročno finančno sliko in zdravje zaposlenih ter podjetja.

Kdor deli, znanje podari.

ZADNJI PRISPEVKI

- Kapitalski trgi – analiza marec 2025: na kapitalskih trgih korekcija delniških tečajev

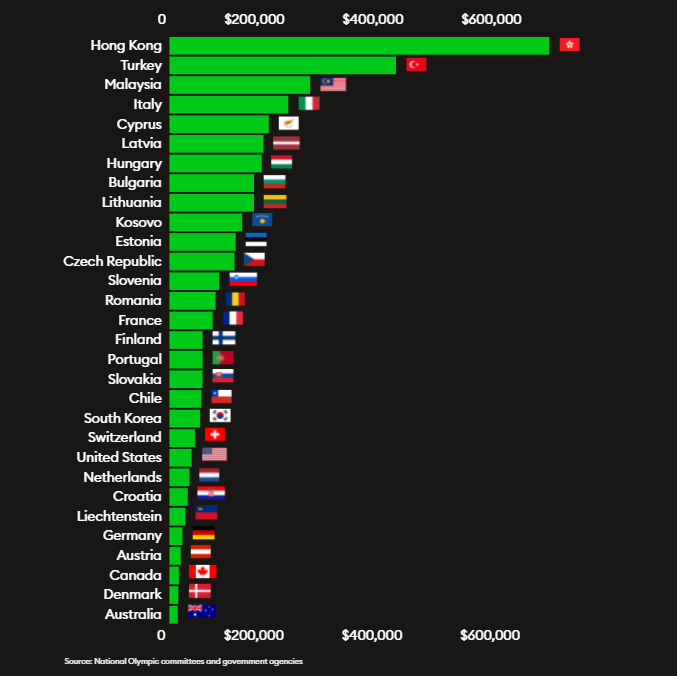

- Kako dobičkonosna je kariera smučarskih skakalcev?

- Kapitalski trgi – analiza februar 2025: Možne posledice grozeče trgovinske vojne

- Kripto prevara ali kripto priložnost

- Kapitalski trgi – analiza januar 2025: Svet po inavguraciji Donalda Trumpa

Le zakaj ji je podal tak predlog? Razmislimo …

Le zakaj ji je podal tak predlog? Razmislimo …

“

“