Nekateri analitiki so mnenja, da bi spričo izjemno visokih nihanj globalnih delniških tečajev v zadnjih dneh meseca aprila to bilo lahko verjetno. Res pa je, da smo v zadnjih letih dodobra občutili, kako nepredvidljivi so lahko trgi in kako nehvaležne so tovrstne napovedi.

Resnici na ljubo moramo priznati, da so delniški trgi še enkrat pokazali izjemno žilavost in odpornost. Kljub izjemno neugodnemu geopolitičnemu in ekonomskemu okolju ob poplavi negativnih informacij se vrednost globalnih delniških indeksov v letošnjem letu ni občutno znižala, kot bi morda lahko pričakovali. Tako so vodilni indeksni skladi (ETF), ki sledijo globalnim delniškim indeksom, v letošnjem letu izgubili komaj dobrih 6 % vrednosti (EUR), kar je glede na razmere relativno malo in celo manj od korekcije, ki pomeni izgubo 10 % ali več. Res pa je, da vsebujejo ti indeksni skladi pretežno naložbe v USD, ki pa je napram EUR v letošnjem letu pridobil skoraj 10 % vrednosti, zato je upad vrednosti v EUR tako nizek. V USD so rezultati slabši.

Grozeče napovedi centralnih bank

Ukrajinska vojna, katere ekonomske posledice že občutimo kot zviševanje cen energentov in hrane, rastočo inflacijo in vse bolj grozeče napovedi centralnih bank o agresivnejšem dvigovanju obrestnih mer zagotovo niso veter v hrbet delniškim tečajem. Če temu dodamo še ponoven pojav virusa COVID-19 na Kitajskem in posledično delne zapore posameznih področij, kar negativno vpliva na že tako okrnjeno dobavno verigo (supply chain) proizvodov in sestavnih delov iz daljnega vzhoda, težko pričakujemo evforijo na trgih.

Poslabšanje globalne ekonomske slike že vpliva na nižje napovedi o letošnji gospodarski rasti. Tako sta najprej Svetovna banka (World Bank), nato pa še Mednarodni denarni sklad (International Monetary Fund) močno znižala napovedi letošnje globalne gospodarske rasti. Če sta še v začetku leta v januarju napovedovala rast globalnega GDP-ja 4.4 %, sta ga v aprilu znižala za 0.8 %, tako da so trenutne napovedi 3.6 %.

Nižja globalna gospodarska rast in rastoča inflacija imata seveda negativen vpliv na finančne trge, o tem ni dvoma. Tako lahko rečemo, da optimizem med vlagatelji počasi izginja.

Kaj bi lahko v nadaljevanju leta znatno oklestilo dobičke?

Vlagatelji in analitiki so z nestrpnostjo pričakovali objavo rezultatov podjetij in korporacij za prvi kvartal letošnjega leta, ki naj bi pokazala, ali že in koliko poslabšanje ekonomskih razmer vpliva na poslovanje. Lahko ugotovimo, da je večina podjetij in korporacij, ki sestavljajo ameriški delniški indeks S&P 500, objavilo boljše rezultate od napovedi analitikov, kar je vsaj malo izboljšalo razpoloženje na trgih. Res pa je, da napovedi predstavnikov podjetij, ki jih podajajo ob objavi rezultatov, kaj pričakujejo v nadaljevanju leta, niso najbolj optimistični. Ukrajinska vojna, energetska kriza, rastoča inflacija, višje obresti in s tem povezana nižja gospodarska rast naj bi v nadaljevanju leta znatno oklestili dobičke podjetij.

Rezultati najpomembnejših svetovnih podjetij, med katere sodi predvsem skupina FAANG (Facebook, Amazon, Apple, Google, Microsoft, Netflix), pa tudi Tesla, ki imajo na razpoloženje vlagateljev tudi največji psihološki vpliv, so bili tokrat bolj mešane narave. Predvsem Amazon in Netflix, ki sta v času pandemije najbolj cvetela, sta objavila rezultate bistveno slabše od napovedi analitikov, kar je trg takoj kaznoval s 15 % oz. 35 % padcem vrednosti njihovih delnic. Apple, Microsoft in Tesla so poslovala bolje od pričakovanj, kar je povzročilo rast njihovih delnic po objavi.

Inflacija tudi na račun okrnjene ponudbe

Inflacija v največji svetovni ekonomiji, ki ima tudi največji vpliv na dogajanje na finančnih trgih, še vedno raste. Tako je na letni ravni že dosegla 8.5 %, kot je objavil v aprilu ameriški zvezni urad za statistiko dela. Naj vas spomnimo, v prejšnjem mesecu je bila inflacija na letni ravni v ZDA 7.9 %. Sedanja inflacija v svetu je posledica ne samo povečanega povpraševanja, ampak tudi okrnjene ponudbe. Razlogi tičijo v težavah v preskrbovalnih verigah, ki so se v času pandemije močno povečale, na področju storitev pa v pomanjkanju ustrezne in kvalificirane delovne sile, kar ne zadošča povpraševanju. Tovrstno inflacijo je z znanimi ukrepi centralnih bank s politiko obrestnih mer tudi težje odpraviti.

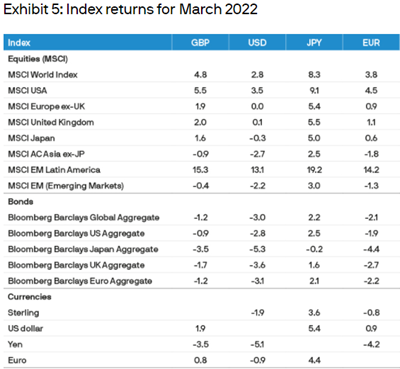

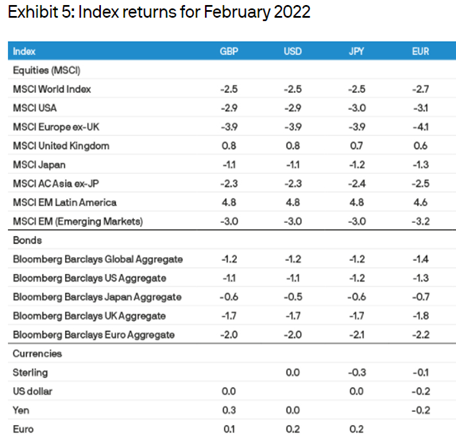

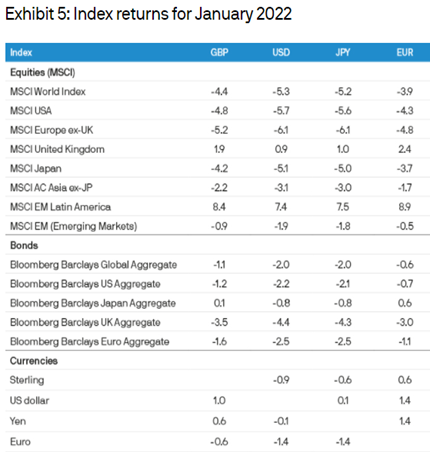

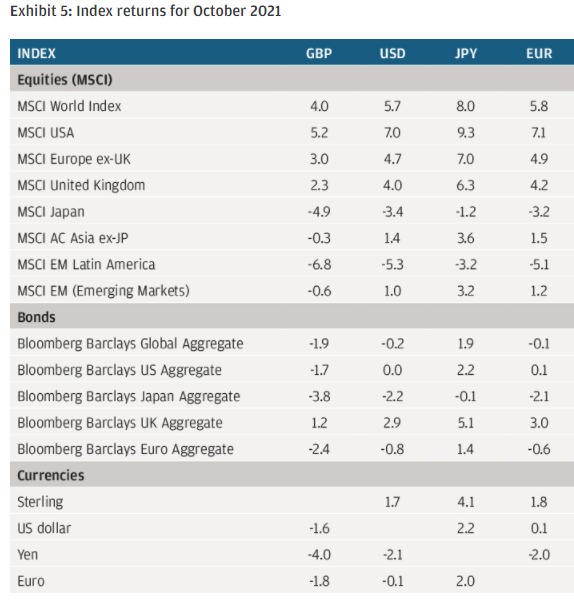

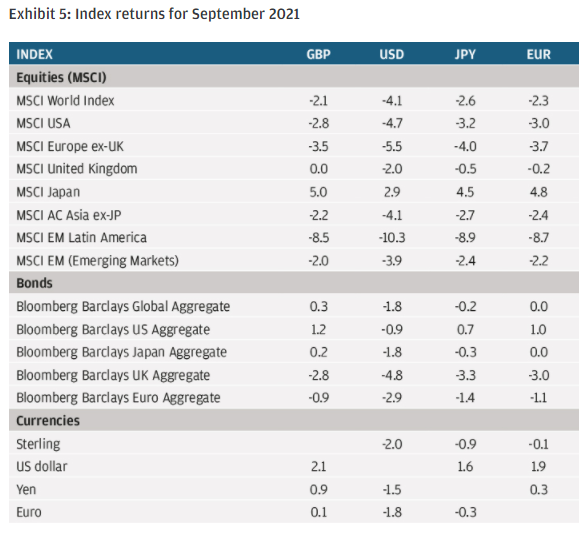

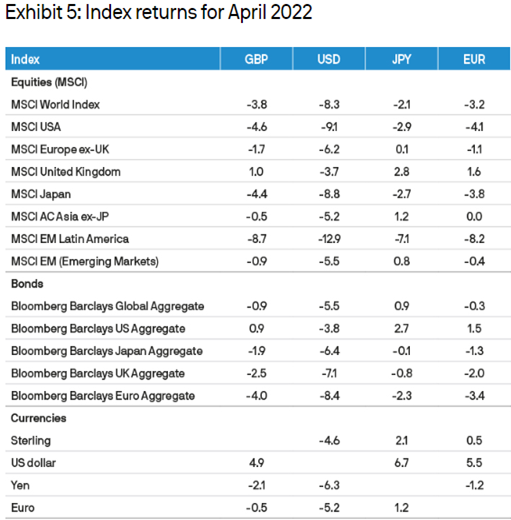

Tako je glede na razmere težko pričakovati bleščeče rezultate na finančnih trgih. Primerjalni indeks globalnih razvitih trgov MSCI WORLD je v mesecu aprilu tako zabeležil enega najslabših rezultatov v zadnjem obdobju, upadel je za -3.2 %. Evropske delnice tokrat nekoliko bolje, njihov primerjalni indeks je upadel za -1.1 %. Trgi v razvoju še bolje, v povprečju je njihov globalni indeks izgubil zgolj 0.4 %.

Vrednosti obveznic, zaradi rastoče inflacijske stopnje in strahu pred agresivnejšim dvigovanjem obrestnih mer centralnih bank, z višanjem zahtevane donosnosti še vedno močno upadajo. Evropski primerjalni indeks je tako v aprilu upadel več kot 3 %.

Vsi rezultati so podani v EUR.

Tudi v aprilu je evropskim vlagateljem v dolarske naložbe zelo pomagala ameriška valuta USD, ki je napram EUR pridobil več kot 5 %.

Vir: JP Morgan Review of markets over April 2022

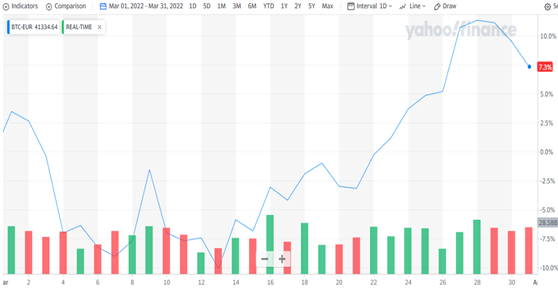

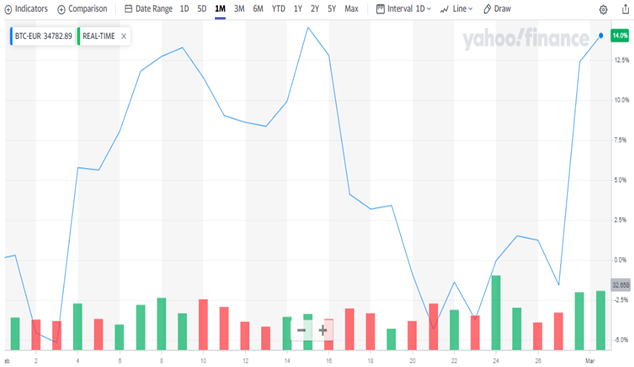

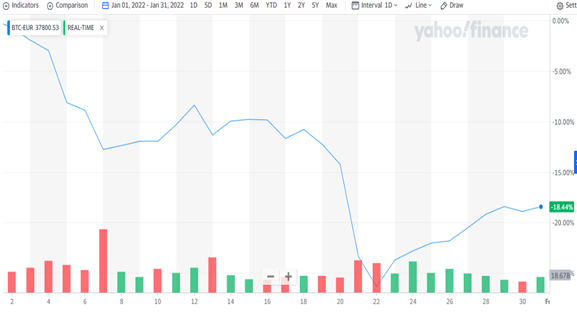

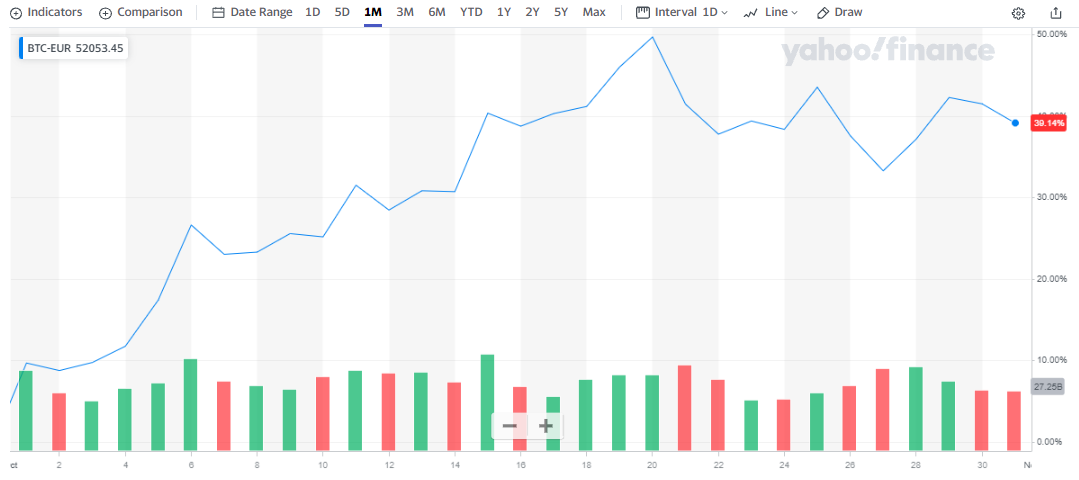

Kriptovalute v aprilu navzdol

Vrednosti kriptovalut so se v mesecu aprilu znižale in nekako sledile dogajanjem na delniških trgih. Tako je Bitcoin v aprilu izgubil več kot 14 % vrednosti in zaključil mesec pri slabih 36.000 EUR, kot je razvidno iz spodnjega grafa.

BITCOIN (BTC). Vir: Yahoo

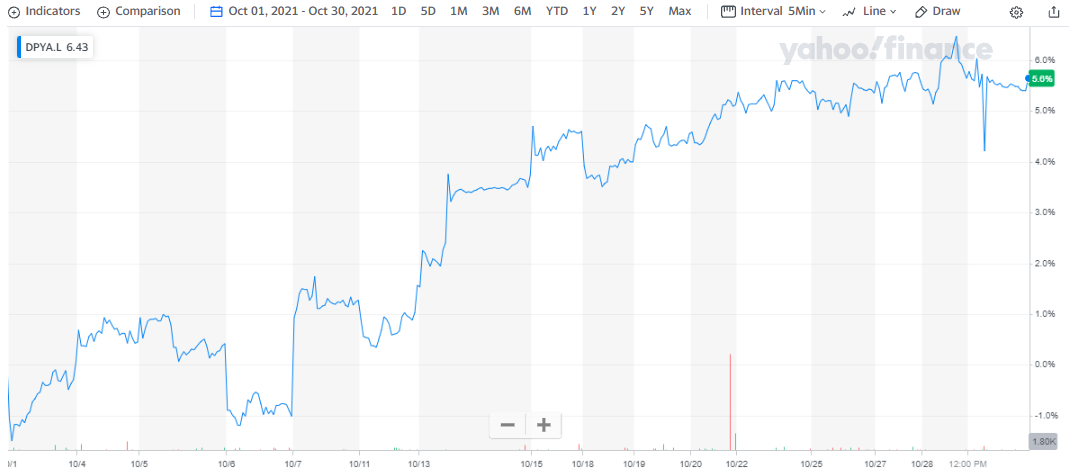

Tudi globalni nepremičninski sektor negativno

Delnice globalnega nepremičninskega sektorja so v aprilu sledile večini ostalih sektorjev in nekoliko upadle. Kot je razvidno iz spodnjega grafa, je v aprilu eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, izgubil cca. 5 % vrednosti (USD). V EUR pa je zaradi rasti USD aprilska sprememba skoraj nevtralna.

Vir:Yahoo

Kakšna so pričakovanja?

Trenutne razmere kažejo na to, da bi se upadanje delniških tečajev tudi v mesecu maju lahko nadaljevalo, to smo omenili že na začetku. Seveda pa bi vsaka dobra informacija, kot je npr. premirje v Ukrajini ali pa znižanje letne stopnje inflacije dalo trgom nov zagon. Trgi za rast obupno potrebujejo dobro informacijo.

V nadaljevanju letošnjega leta pa bo dogajanje na finančnih trgih nedvomno krojila predvsem politika obrestnih mer in pristop centralnih bank kot odgovor na naraščajočo inflacijo. Največjo težo bo imela tu kot vedno ameriška centralna banka (FED), evropska centralna banka je običajno manj agresivna in nima toliko vpliva na trge.

Tu pa se mnenja vodilnih svetovnih analitikov nekoliko razlikujejo. Del analitikov in trenutno tudi trgi z nedavnimi razprodajami stavijo na bolj agresivno dvigovanje obrestnih mer. Naslednje zvišanje bo najverjetneje že v mesecu maju, pričakujemo lahko dvig za 0.5 odstotne točke. Največji pesimisti pa pričakujejo celo 0.75 odstotne točke. Taka politika bi seveda vplivala na povišano brezposelnost in nižjo gospodarsko rast. Višina obrestnih mer in stopnja brezposelnosti sta namreč v močni korelaciji, to so pokazale analize in nas uči tudi zgodovina.

Prilagoditev na življenje s povišano inflacijo?

Del analitikov, med katere spadajo tudi vodilni analitiki največje svetovne družbe za upravljanje finančnih sredstev BlackRock pa so mnenja, da bo FED pri dvigovanju ubral bolj zmerno pot in dopustil nekoliko povišano inflacijo med 2.5 in 3 %, kar je več kot je želena stopnja 2 %. Tako bi FED izbral manjše zlo. Zadušitev gospodarstva tako ne bi bila tako drastična, gospodarstvo bi jo lažje preneslo. Potrebno pa se bo prilagoditi na življenje z nekoliko povišano inflacijo. Tak scenarij je seveda za finančne trge mnogo bolj ugoden, poslovanje podjetij bi bilo boljše, s tem pa tudi vrednost njihovih delnic.

Trenutno so v pričakovanju agresivnega dvigovanja obrestnih mer najbolj na udaru vlagateljev podjetja, ki potrebujejo močan razvoj, ki je drag, nimajo pa dovolj lastnih sredstev za financiranje in se morajo zadolževati. Ob višjih obrestnih merah to pomeni v marsikaterem primeru zelo okrnjen razvoj in posledično slabšo perspektivo in pozicijo na trgu. Sem lahko uvrstimo visokotehnološka podjetja s področja biomedicine in biotehnologije, ki so v zadnjem obdobju doživele močne padce vrednosti delnic.

Seveda nikakor ne moremo odpisati vpliva vojne v Ukrajini, vsako poslabšanje razmer bo vsekakor imelo negativne posledice tudi za finančne trge.