Mesec oktober je minil v znamenju hitrega poslabšanja epidemioloških slik večine držav in pa seveda predvolilnega boja med republikanskim in demokratskim kandidatom za mesto bodočega ameriškega predsednika, brez dvoma najbolj vplivnega položaja na zemeljski obli, ki prehaja v zaključno fazo. To je dogodek, ki bo nedvomno najbolj zaznamoval dogajanje na finančnih trgih v preostanku letošnjega leta.

Analitiki kar tekmujejo v napovedih, kaj se bo zgodilo v primeru zmage enega ali drugega kandidata, o tem si lahko nekaj več preberete v zadnjem delu tega prispevka.

Ukrepi bodo vplivali na hitrost okrevanja gospodarstva

Epidemiološka slika večine pomembnih držav z izjemo Kitajske se je, kot rečeno, v oktobru močno poslabšala. Očitno je svetovno žarišče postala Evropa, ki dnevno beleži rekorde v številu novo okuženih. Tako so vlade evropskih držav v strahu, da pandemija uide izpod nadzora, že začele sprejemati omejitvene ukrepe, podobne kot v prvemu valu pandemije spomladi.

To bo vsekakor vplivalo na hitrost okrevanja gospodarstva, ki se še ni povsem pobralo od učinkov prvega vala, je pa bilo glede na objavljene ekonomske podatke na dobri poti. Jasno je, da bo to vplivalo tudi na finančne trge. Upamo lahko samo, da tokrat ne bo prišlo do zaprtja gospodarske aktivnosti v takšnem obsegu kot spomladi, mnogo podjetij tega enostavno ne bo preživelo.

Finančni trgi konec oktobra zanihali …

Finančni trgi so se sicer v oktobru držali kar dobro, žal pa so v zadnjem tednu močneje zanihali. To je bilo spričo zaključne faze volitev v ZDA sicer do neke mere pričakovano, zgodovinsko gledano trgi tik pred volitvami zaradi povečane nervoze povečini postanejo nestabilni. Situacija se po volitvah običajno hitro umiri.

V tej povečani nihajnosti so jo najslabše odnesle tehnološke delnice, predvsem velikih pet, korporacije skupine FAAMG ( Facebook, Apple, Amazon, Microsoft in Google), ki so sicer letos na vrednosti tudi največ pridobile. Tudi rezultati tretjega kvartala te skupine podjetij, ko so bili objavljeni v minulem tednu in so bili povečini boljši od napovedi analitikov, niso prepričali vlagateljev, da bi se odpravili po nakupih. Najslabše gre trenutno Apple-u, objavil je namreč padec pričakovane prodaje novih Iphonov na Kitajskem, kar mu je kar znatno zbilo vrednost delnic.

Oktober na finančnih trgih

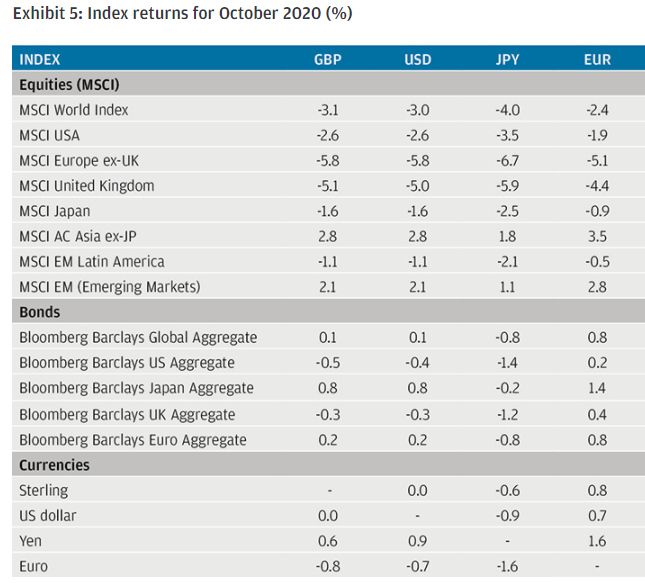

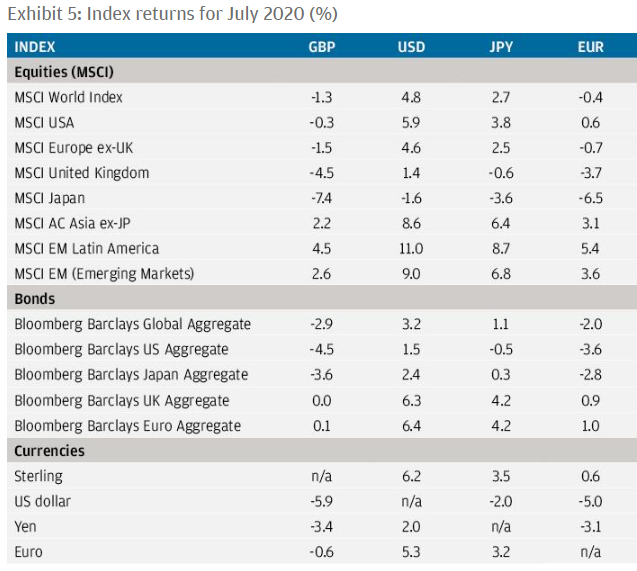

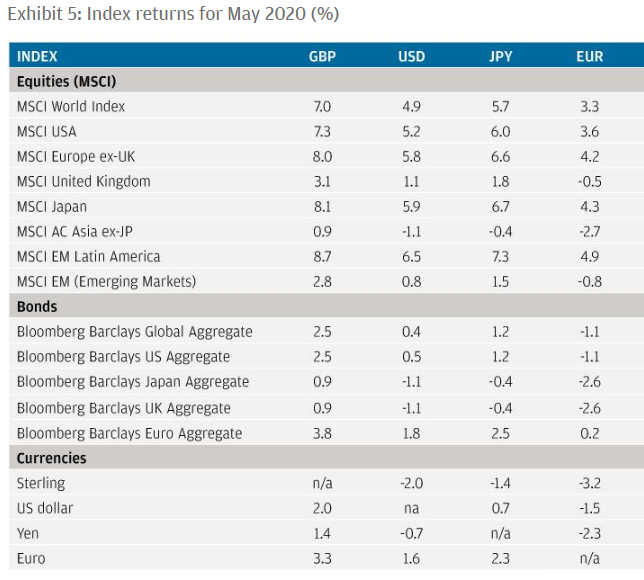

Poglejmo si še, kaj se je dogajalo v oktobru na finančnih trgih, kot prikazuje spodnja tabela.

MSCI World indeks, ki je primerjalni globalni delniški indeks razvitih trgov, je v mesecu oktobru zabeležil padec v višini 2.4 %, merjeno v EUR. Najbolje je šlo to pot trgom v razvoju, njihov globalni primerjalni indeks je zrastel 2.8 %. Še bolje pa azijskim trgom v razvoju, zrasli so v povprečju za 3.5 %, vse merjeno v EUR. Za to ima največje zasluge Kitajska, ki se je prva izvila iz korona krize in ima pozitiven vpliv na celotno regijo. Evropske delnice pa v oktobru najslabše, v povprečju so izgubile več kot 5 % merjeno v EUR. Razloge gre iskati predvsem v poslabšanju epidemiološke slike evrskih držav in grožnjo s ponovitvijo omejitvenih ukrepov, ki bodo škodili gospodarski aktivnosti.

Obveznice zopet pričakovano dobro, njihov globalni primerjalni indeks je pridobil skoraj 1 %, podobno tudi evropske obveznice, vse merjeno v EUR.

Ameriški dolar pa je napram evru nekoliko pridobil na vrednosti, 0.7 %.

Vir: JP Morgan Review of markets for October 2020

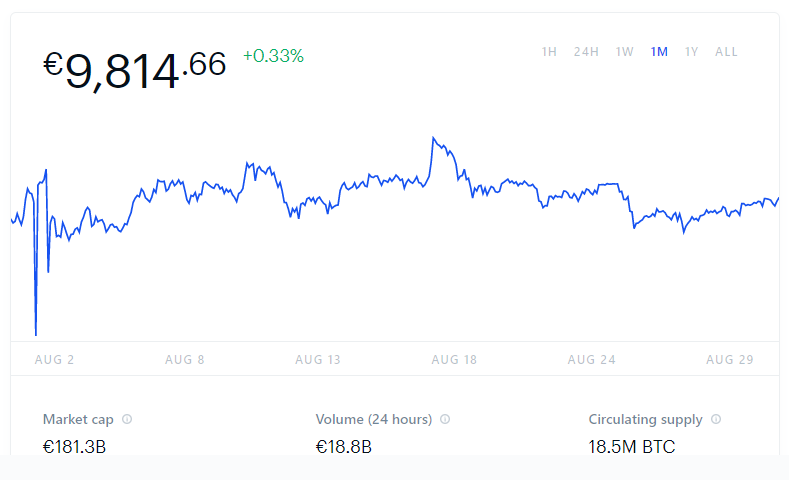

Kriptovalute v oktobru odlično

Kriptovalutam so v mesecu oktobru vrednosti zrasle. Bitcoin (BTC), kot najpomembnejši predstavnik kriptovalut, je v oktobru pridobil skoraj 30 %, kot je razvidno iz spodnjega grafa.

Ethereum (ETH), tokrat sicer slabše, ampak še vedno dobro. V oktobru je pridobil več kot 8 % vrednosti.

BITCOIN (BTC), Vir: Yahoo

ETHEREUM (ETH), Vir: Yahoo

Kaj lahko pričakujemo?

Poleg možne prisilne zaustavitve velikega dela svetovne gospodarske aktivnosti v obsegu, ki smo mu bili priča v prvem valu pandemije spomladi, kar je odvisno od nadaljnjega širjenja virusa in bi imelo negativne posledice tudi na finančne trge, bo imel na trge, vsaj kratkoročno, največji vpliv izid ameriških predsedniških volitev.

Dolgoročno sicer zmaga republikancev ali demokratov statistično gledano nima večjega vpliva. O tem smo že pisali. Kratkoročno pa, glede na gospodarsko – politične razmere v svetu, kjer imata oba kandidata zelo različne poglede in odnos do trenutne svetovne problematike ter odprtih vprašanj, bo do vpliva zagotovo prišlo.

Zbrali smo nekaj možnih scenarijev, do katerih bi v globalnem gospodarstvu in ekonomski politiki lahko prišlo v primeru zmage posameznega kandidata. Poudarjamo, da so to zgolj napovedi, ki so verjetne, nikakor pa ni zagotovo, da se bodo tudi uresničile.

V primeru zmage Bidna in demokratske stranke, lahko pričakujemo hiter sprejem novega finančnega paketa stimulativne pomoči ameriškim podjetjem in gospodinjstvom, ki bo dodatno povečalo likvidnost na finančnih trgih, spodbudilo potrošnjo in investicije in s tem pozitivno vplivalo na finančne trge.

Prinaša Biden umiritev na področju ekonomske politike?

Na področju ekonomske politike lahko skoraj zagotovo pričakujemo umiritev in bistveno bolj zmerno politiko, če ne kar odpravo ukrepov trgovinske vojne, kar bo imelo pozitiven vpliv na globalne trgovinske tokove in predvsem države izvoznice, ki so jim Trumpovi ukrepi najbolj škodovali. Tu je potrebno omeniti Evropo in Kitajsko, katerih gospodarstvo je močno izvozno orientirano, predvsem evropsko avtomobilsko industrijo in kitajska tehnološka podjetja, ki so Trumpu najbolj trn v peti.

Biden v svojem predvolilnem boju napoveduje tudi velike investicije v zeleno tehnologijo in alternativne obnovljive vire energije, kar bo seveda dalo veter v hrbet podjetjem, ki so globalni ponudniki tovrstnih tehnologij in rešitev. Biden načrtuje v svojem programu tudi velike investicije v infrastrukturo, s tem bi spodbudil gospodarsko rast, kar pa je priložnost za globalne gradbene korporacije.

Možno slabljenje ameriška dolarja

Zaradi umiritve razmer bi lahko prišlo tudi do slabljenja ameriškega dolarja, potreba po varnem zatočišču se bo namreč zmanjšala. To pa pomeni prosperiteto trgov v razvoju, predvsem Kitajske, pa vendar tudi Evrope.

Zahtevani donosi na ameriške obveznice bi se lahko povečali, vrednost obveznic pa posledično zmanjšala. Evropskim obveznicam kaže bolje, na to vpliva slaba epidemiološka slika evropskega prostora in odkup obveznic s strani ECB (Evropske centralne banke).

Biden napoveduje tudi višje davke za ameriška podjetja. Omeniti velja še farmacevtski sektor, kateremu Biden napoveduje omejitve prodajnih cen in reformo zdravstvenega sistema v ZDA, kar bi lahko imelo negativen vpliv na vrednost delnic farmacevtskih korporacij. Vodilna farmacevtska podjetja namreč kar 50 % prihodkov ustvarijo v ZDA.

Pod Trumpom dolar ostane najbolj trdna valuta?

Zmaga Donalda Trumpa pa pomeni status quo oz. nadaljevanje poznane ekonomske politike na vseh področjih, ki jo že dobro poznamo. Višjih davkov za ameriške korporacije ne bo, prosperirala bodo podjetja, ki proizvajajo fosilna goriva, orožarska industrija in še bi lahko naštevali. Zaradi negotovosti v svetovni trgovini bo dolar ostal najbolj varna in trdna valuta.

Raziskave kažejo, da si Wall Street … najbolj želi zmago Bidna in hkrati »blue wave«, to pomeni demokratsko večino v obeh ameriških domovih, senatu in kongresu. To bi namreč močno olajšalo sprejemanje predlogov in zakonov na področju ekonomske politike. V nasprotnem primeru, če večine ne bo, pa bo to zagotovo prineslo blokiranje s strani republikancev in dolgotrajna pogajanja, kar bo ohromilo učinkovitost ameriške vlade.

Na vse te napovedi pa lahko bistveno vpliva pandemija in kratkoročno zadeve postavi na glavo. Lahko pride še do katerih drugih dogodkov, ki bi lahko imeli vpliv, pa so v tem trenutku še nepoznani. Zato je za vlagatelje tudi v tako zahtevnem obdobju najpomembnejše, da se držijo svoje naložbene strategije in načrta, ne odreagirajo panično ob povečani nihajnosti finančnih trgov in redno izvajajo rebalanse svojih portfeljev.

Skratka, ključno je, da kontroliramo naša čustva in sledimo načrtu, kar je s pomočjo izkušenih finančnih strokovnjakov bistveno lažje, kot če to počnemo sami. Redki to zmorejo sami, večina pa potrebuje strokovno pomoč.

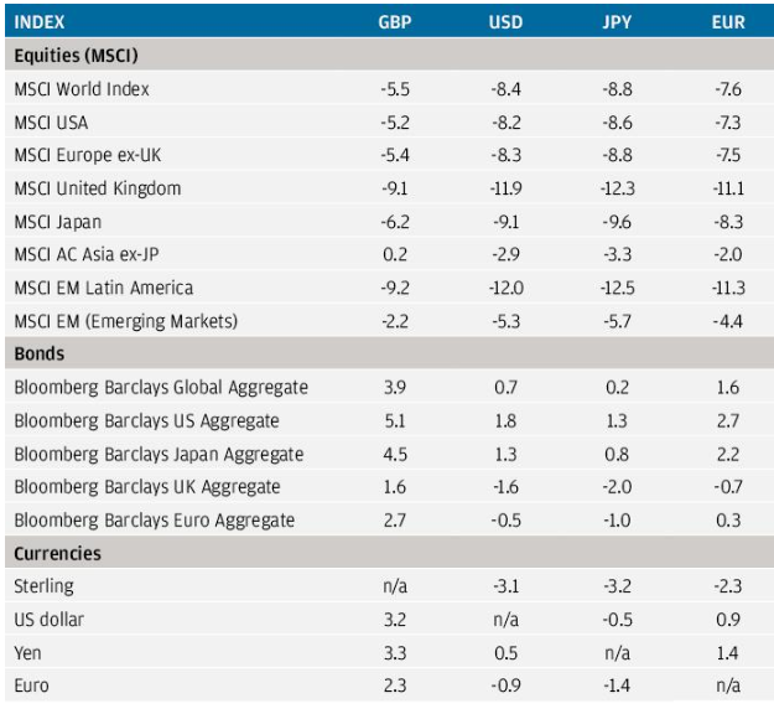

Vir: JP Morgan Review of markets over February 2020

Vir: JP Morgan Review of markets over February 2020