Analitiki so že v začetku leta 2019 napovedovali ohlajanje gospodarske aktivnosti, nižjo gospodarsko rast in povečano možnost recesije v naslednjih letih v domala vseh pomembnejših svetovnih ekonomijah. Centralne banke na čelu s FED (ameriška centralna banka) so posledično napovedale bolj zmerno politiko oz. celo zaustavitev dvigovanja obrestnih mer v letu 2019. Po razgibanih prvih petih mesecih, v začetku junija na trgu že prevladuje prepričanje, da se bodo kmalu spet zatekle k zniževanju obrestnih mer, saj si vsi želijo ohraniti gospodarsko rast.

Težava je, ker so obrestne mere v Evropi že tako negativne, ameriške pa bistveno nižje, kot so bile ob začetku prejšnje krize. Zato je vprašanje, koliko moči centralne banke še imajo, povsem na mestu. Edino zdravilo v takšnih razmerah je že dolgo znano, a malo uporabljano – razpršitev naložbenih portfeljev!

Uspešnih prvih pet mesecev leta 2019

Kot je razvidno iz grafa, je globalni delniški indeks MSCI World (in sklad ETF, ki mu sledi) v prvih petih mesecih leta 2019 porasel za cca. 11 % merjeno v dolarjih, kar je izjemen rezultat.

Če je bil v prvem kvartalu tega leta dosežen napredek pri pogajanjih o trgovinskem sporazumu med ZDA in Kitajsko, kar je imelo za posledico močno rast tečajev delnic na domala vseh finančnih trgih, se je to v maju, po nekaj twitih s strani predsednika Trumpa, obrnilo na glavo. Tudi politična saga o odhodu Velike Britanije iz EU se še kar vleče in ne zbuja zaupanja v Evropo.

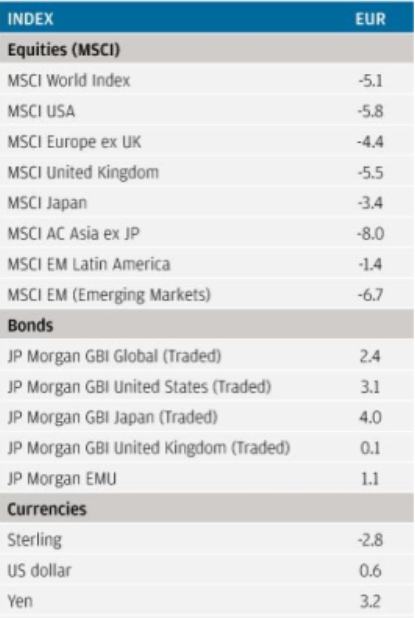

Potem, ko so delniški indeksi dosegali izjemne rezultate je politiki uspelo, da smo doživeli močen popravek v začetku maja. V maju so se tako najbolj znižale vrednosti azijskih trgov v razvoju (- 8 %), na drugi strani pa je porasla vrednost obvezniških indeksov, saj so zahtevani donosi obveznic spet padli. V razmerju med dolarjem in evrom ni bilo velikih sprememb, drugače pa je bilo v primerjavi z britanskim funtom in japonskim jenom.

Vir: JP Morgan Review of markets over May 2019

Kriptovalute najboljša alternativna naložba leta 2019

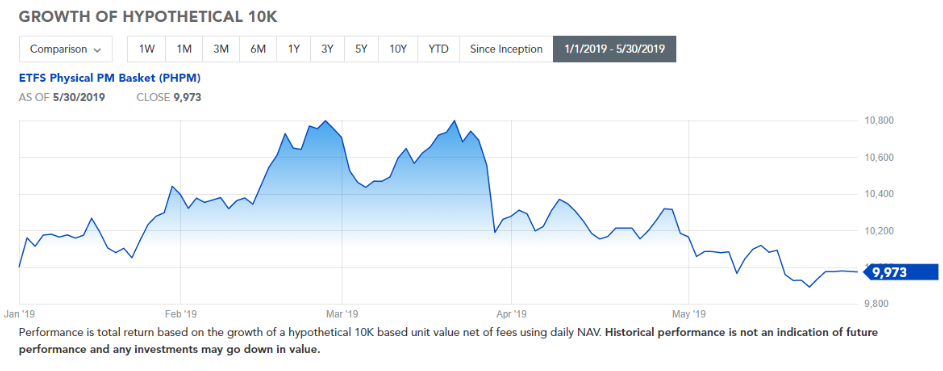

Prvih pet mesecev ni bilo tako uspešnih za košarico plemenitih kovin. Kot je razvidno iz spodnjega grafa je tudi tu konec marca prišlo do močnega popravka, ki je do konca maja privedel do tega, da smo se znašli malo pod vrednostjo z začetka leta 2019.

Kriptovalute so, v olajšanje mnogih, v prvem kvartalu končno našle dno in do konca maja uprizorile izjemno rast, kot je razvidno iz spodnjega grafa rasti cene Bitcoina.

Večina vlagateljev pa je spet ponovila isto napako – kupovali so konec leta 2017, ko je bil trg najvišje in prodajali, ko je bila največja panika in cene najnižje, zato so realizirali veliko izgubo in zamudili letošnji odboj.

Razpršenost ni dovolj, potreben je nadzor in prilagajanje

Recesija je v prihodnjih letih verjetno neizbežna, vprašanje je samo, kako uspešno jo bodo države in njihove finančne institucije uspele imeti pod nadzorom. Z naložbeno politiko je seveda nemogoče slediti vsem trenutnim spremembam, zato vedno znova poudarjamo, da je najpomembnejše slediti svojim naložbenim ciljem in naložbeni strategiji. To pomeni, da je nujno nadzorovati razmerje med posameznimi naložbenimi razredi znotraj portfelja, ki se spričo rasti in padcev tečajev stalno spreminjajo.

Namesto ugibanja kaj bo zraslo jutri, je potrebno portfelj najprej razpršiti med različne naložbene razrede, nato pa ga spremljati in izvajati periodični rebalans in prestrukturiranje po potrebi. V maju je to pomenilo prodajo dela naložb, ki so letos najbolj zrasle (delnice, kriptovalute) in s temi sredstvi nakup tistih naložb, ki so najbolj padle oz. najmanj zrasle (obveznice, plemenite kovine).

Če bi o investiranju izvedeli več, pa si lahko prenesete tudi najnovejšo e-knjigo ABC investiranja, ki smo jo pripravili za vas. Na voljo je TUKAJ.

“

“

Se tudi vam vsako leto utrnejo podobne želje, ki sčasoma zbledijo v divjem ritmu vsakdana? Tisti, ki se zavedajo neuspešnosti takšnih novoletnih zaobljub, so naredili prvi korak k uresničenju le teh. Zavedanje, da nečesa ne znamo oziroma vemo je namreč prav tako pomembno kot znanje, ki ga moramo pridobiti.

Se tudi vam vsako leto utrnejo podobne želje, ki sčasoma zbledijo v divjem ritmu vsakdana? Tisti, ki se zavedajo neuspešnosti takšnih novoletnih zaobljub, so naredili prvi korak k uresničenju le teh. Zavedanje, da nečesa ne znamo oziroma vemo je namreč prav tako pomembno kot znanje, ki ga moramo pridobiti.

»Trgi so dolgo rasli, vrednotenja so na zelo visokih nivojih, kot pravijo analitiki, pa je bil ključen razlog za korekcijo objava podatkov o plačah v ZDA, ki so bile precej boljše od pričakovanih. Ta podatek v kombinaciji z rekordno nizko brezposelnostjo pomeni, da se pričakuje višja poraba, kar lahko posledično vpliva na dvig inflacije. V primeru povečane inflacije glede na napovedi pa to seveda pomeni, da bo ameriška centralna banka dvigovala obrestno mero bolj, kot je bilo prvotno napovedno,« pravi Matjaž Drobnič iz družbe Vezovišek & Partnerji.

»Trgi so dolgo rasli, vrednotenja so na zelo visokih nivojih, kot pravijo analitiki, pa je bil ključen razlog za korekcijo objava podatkov o plačah v ZDA, ki so bile precej boljše od pričakovanih. Ta podatek v kombinaciji z rekordno nizko brezposelnostjo pomeni, da se pričakuje višja poraba, kar lahko posledično vpliva na dvig inflacije. V primeru povečane inflacije glede na napovedi pa to seveda pomeni, da bo ameriška centralna banka dvigovala obrestno mero bolj, kot je bilo prvotno napovedno,« pravi Matjaž Drobnič iz družbe Vezovišek & Partnerji. »V primeru pospešenega dvigovanja obrestnih mer pa bodo seveda zahtevani donosi na desetletne ameriške državne obveznice še dodatno rasli. Že zdaj se približujejo trem odstotkom, kar pomeni, da postajajo potencialno zanimive za investitorje. Kar pa se tiče donosnosti ameriških delnic, lahko rečemo sledeče; dvigovanje obrestnih mer ima seveda negativen vpliv na donosnost, stroški zadolževanja podjetij, prav tako tudi surovin in energije se povečujejo, kar vpliva na zmanjševanje dobičkov,« pravi Drobnič in ob tem dodaja, da pozitiven vpliv lahko predstavlja tudi v decembru sprejet t.i. Trumpov davčni rez, ki ameriškim podjetjem znižuje davčno osnovo iz 35 na 21 odstotkov.

»V primeru pospešenega dvigovanja obrestnih mer pa bodo seveda zahtevani donosi na desetletne ameriške državne obveznice še dodatno rasli. Že zdaj se približujejo trem odstotkom, kar pomeni, da postajajo potencialno zanimive za investitorje. Kar pa se tiče donosnosti ameriških delnic, lahko rečemo sledeče; dvigovanje obrestnih mer ima seveda negativen vpliv na donosnost, stroški zadolževanja podjetij, prav tako tudi surovin in energije se povečujejo, kar vpliva na zmanjševanje dobičkov,« pravi Drobnič in ob tem dodaja, da pozitiven vpliv lahko predstavlja tudi v decembru sprejet t.i. Trumpov davčni rez, ki ameriškim podjetjem znižuje davčno osnovo iz 35 na 21 odstotkov.