Osrednja tema je tokrat vpliv pandemije na nepremičninski sektor, o čemer bomo obširneje pisali v nadaljevanju. Sicer pa je verjetno najpomembnejši dogodek v sicer umirjenem mesecu juniju izjava predsednika Ameriške centralne banke (FED), ki je 16. junija napovedal, da zaradi rasti inflacije in obenem izboljšanja ekonomskih razmer, FED načrtuje do konca leta 2023 dva dviga obrestne mere.

To je glede na dosedanjo retoriko FED-a velika sprememba v vodenju politike obrestnih mer, ki bo zagotovo imela vpliv na kapitalske trge. Še v začetku meseca so predstavniki FED-a namreč zatrjevali, da bo okrevanje gospodarstva dolgotrajno in da smo še daleč od nivojev pred pandemijo. Inflacija naj bi bila zgolj prehodne narave in do konca leta 2023 dviga obrestnih mer ni pričakovati.

Zakaj je prišlo do spremembe na področju inflacije?

V juniju objavljeni ekonomski statistični podatki, ki jih mesečno izdaja ameriški zvezni urad za statistiko trga dela so pokazali, da inflacija napreduje hitreje od pričakovanj. V mesecu maju je tako indeks mesečne spremembe cen (Consumer Price Index – CPI) košarice izbranih dobrin in storitev porastel za 0.6 %, ker je več, kot so pričakovali analitiki.

To je tako že drugi zaporedni mesec, ko je stopnja inflacije višja od pričakovanj. Pričakovana stopnja inflacije v letu 2021 se je tako zvišala na 3.4 % od predhodno načrtovanih 2.4 %. Prav tako FED razmišlja o zmanjšanju količine odkupa obveznic, ki ga je uvedel med pandemijo v podporo in stabilnost finančnim trgom.

Stopnja nezaposlenosti v ZDA je sicer še vedno visokih 5.8 %, kar je nekoliko slabše od pričakovanja analitikov, kljub temu pa napovedujejo do konca leta zmanjšanje na 4.5%. Napovedi o gospodarski rasti so se izboljšale, ameriško gospodarstvo naj bi v letošnjem letu zrastlo za 7 %, dosedanje napovedi pa so bile 6.5 %. K tej napovedi so bistveno pripomogli podatki o potrošnji ameriškega prebivalstva (consumer spending), ki v skladu s pričakovanji narašča, zavzema pa kar 70 % ameriškega BDP-ja. Vsi ti podatki kažejo na to, da je ameriško gospodarstvo na dobri poti okrevanja, kar pomeni, da dvig obrestnih mer okrevanja ne bi bistveno ogrozil, kot ocenjuje predsednik FED Jerome Powell.

Rast tehnoloških delnice

Ta izjava, ki pomeni seveda velik premik v FED-ovi načrtovani politiki vodenja obrestnih mer, je povzročila reakcijo na kapitalskih trgih. Kratkotrajen padec tečajev delnic in obveznic, rast vrednosti USD ter porast zahtevane donosnosti ameriških 10-letnih državnih obveznic so bile logične posledice. Razmere pa so se umirile presenetljivo hitro. Vlagatelji so očitno našli v tej izjavi tudi pozitivne elemente. To pomeni, da je ameriška ekonomija tako robustna in na dobri poti okrevanja, da ji tudi dvig obrestne mere ne more škoditi.

Zanimivo, da so najbolj zrastle tehnološke delnice skupine Big Tech, ki so bile tudi v obdobju pandemije najbolj uspešne. Kadar stvari postanejo negotove, vlagatelji očitno najbolj zaupajo tehnološko inovativnim, preverjenim, uveljavljenim in finančno stabilnim podjetjem z uspešnimi poslovnimi modeli.

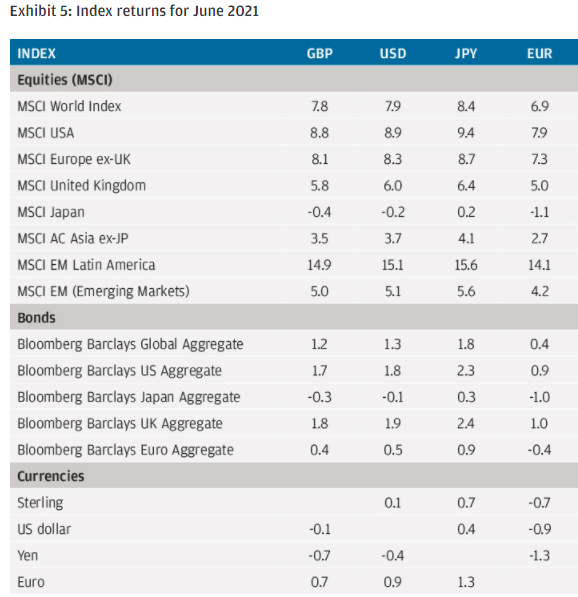

MSCI WORLD junija zrasel za odličnih 6.9 %

Tako je primerjalni indeks globalnih razvitih trgov MSCI WORLD v juniju zrastel odličnih 6.9 %, merjeno v EUR, kot je razvidno iz spodnje tabele. V indeksu MSCI WORLD so kot vemo zajeti praktično vsi svetovni razviti trgi in je tako najbolj verodostojen in kompleksen odsev dogajanja na globalnih delniških trgih razvitih držav.

Od razvitih trgov je šlo ta mesec najbolje ameriškim delnicam, njihov primerjalni indeks MSCI USA je porastel kar za 7.9 % v EUR. Tudi evropske delnice odličnih 7.3 %, nekoliko slabše pa tokrat globalni trgi v razvoju, 4.2 %, merjeno v EUR. Poraženec meseca so japonske delnice, ki so na mesečni ravni izgubile v povprečju 1.1 %.

Evropske obveznice zopet slabo, njihov primerjalni indeks je v juniju izgubil 0.4 %. Evro pa je napram USD v juniju pridobil 0.9 %.

Vir: JP Morgan Review of markets over June 2021

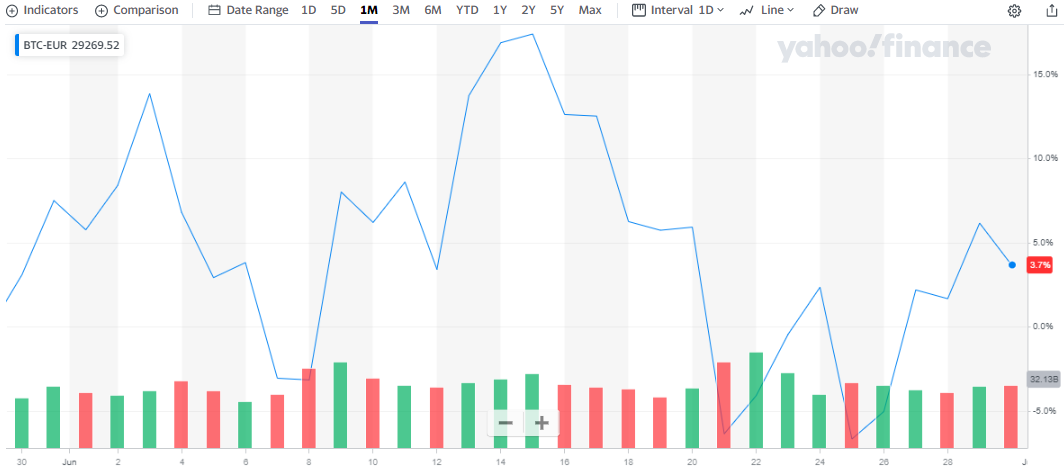

Vrednost kriptovalut se v juniju ni popravila

Kljub močnemu padcu v preteklih mesecih se vrednost kriptovalut v juniju ni popravila, kot so pričakovali mnogi. Vedno glasnejše zahteve nekaterih vlad in finančnih institucij po večjemu nadzoru in regulaciji tega naložbenega razreda, tu prednjači Kitajska, očitno ne dovolijo, da bi se vrednosti kriptovalut odlepile od nivojev, ki so jih dosegle ob korekciji.

Tako Bitcoin v mesecu juniju praktično ni spremenil svoje vrednosti in se giblje okoli vrednosti 30.000 EUR, kot je razvidno iz spodnjega grafa.

BITCOIN (BTC). Vir: Yahoo

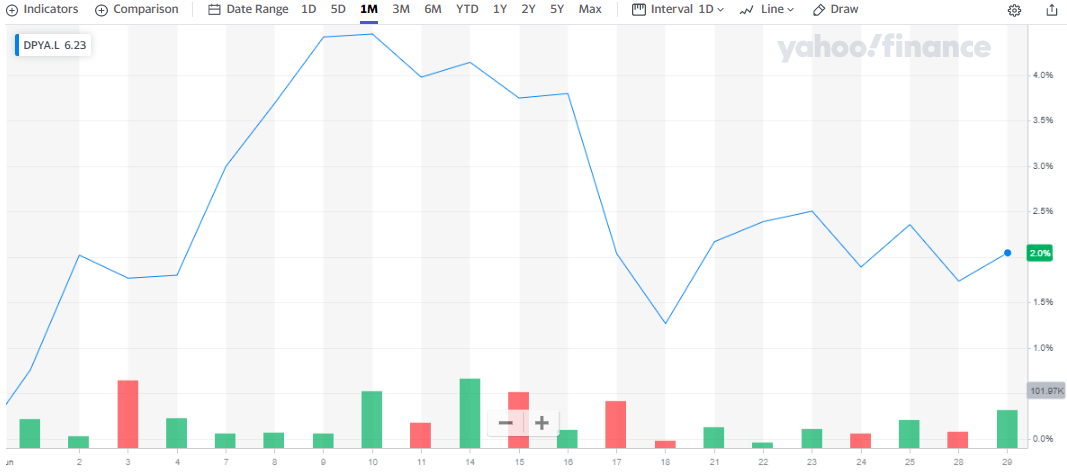

Globalni nepremičninski sektor tudi v juniju pozitivno

Globalni nepremičninski sektor se letos drži dobro, kot kažejo podatki. Razloge za to in trende na globalnem nepremičninskem trgu smo obširneje navedli v nadaljevanju tega prispevka. Dodatno pa k razcvetu tega sektorja prav gotovo pripomore tudi napovedana inflacija. Nepremičnine so bile vedno priljubljeno zatočišče vlagateljev pred izgubo vrednosti njihovih prihrankov v obdobju povišane inflacije.

Tako je ta sektor tudi v juniju posloval pozitivno, eden najuspešnejših indeksnih skladov, ki vlaga v globalni nepremičninski sektor, je pridobil cca. 1.5 % vrednosti, merjeno v EUR.

Vir: Yahoo

Trendi na globalnem trgu nepremičnin po pandemiji

Nepremičninski sektor sodi med tiste sektorje, ki so v obdobju pandemije utrpeli največ škode, o tem ni dvoma. Omejitve gibanja prebivalstva in posledično delo od doma, prisilno zaprtje gospodarstva, predvsem gostinskih, trgovskih in storitvenih lokalov so drastično zmanjšali potrebe po najemu in nakupu tovrstnih poslovnih nepremičnin. Najbolj na udaru so bili pisarniški prostori, katerih cene so zaradi dela od doma tudi najbolj upadle.

Upadlo pa je tudi število vsakovrstnih novogradenj in posledično investicijsko področje nepremičnin, v času omejitev tudi gradbeni sektor seveda ni mogel delovati v svoji polni zmogljivosti.

Niso pa vsa področja nepremičninskega sektorja trpela enako.

Zaradi dela od doma in šolanja na daljavo so potrebe po stanovanjskih površinah marsikje v svetu celo narasle. Ker bo očitno delo od doma, kjer bo to le mogoče, vsaj kakšen dan ali dva na teden postalo naša stalnica, se marsikatera družina ozira po večjem stanovanju, kot kažejo podatki iz nepremičninskega trga. Po novem bo kakšna soba v stanovanju očitno namenjena pisarniški dejavnosti.

Povečane potrebe po logistiki za spletne prodajalce

V času pandemije se je marsikje povečala tudi potreba po prostorih za skladiščenje, tovrstne nepremičnine so ponekod doživele celo svoj razcvet, kot kažejo raziskave. Razloge gre iskati v povečanih potrebah po logistiki in skladiščenju podjetij, ki se ukvarjajo s spletno trgovino in se jim je obseg poslovanja v času pandemije povečal do neverjetnih razsežnosti.

Pa tudi proizvodna dejavnost je dodala svoje. Zaradi težav pri preskrbi s surovinami in sestavnimi deli predvsem z daljnega vzhoda so bila podjetja prisiljena v povečanje zalog, če so se hotela izogniti težavam in ohraniti nemoteno proizvodnjo. Tako princip »pravočasne dobave« ( Just In Time- JIT) zaradi nezanesljivih preskrbovalnih verig, ki se je sicer v moderni proizvodnji zelo uveljavil, v času pandemije ni deloval. Ta princip namreč omogoča optimizacijo logističnih stroškov (predvsem skladiščenja) in posledično podjetjem velike prihranke. Kot kažejo raziskave, bo to področje tudi po pandemiji najverjetneje ostalo še dolgo spremenjeno.

Preskrbovalne verige in poti so se med pandemijo trajno spremenile in s tem tudi alokacije skladiščnih prostorov. Podjetja želijo predvsem zmanjšati odvisnost od azijskih dobaviteljev, ki so se v pandemiji pokazali kot najmanj zanesljivi, zato iščejo alternative.

Kakšni so torej trendi na globalnem nepremičninskem trgu v letu 2021?

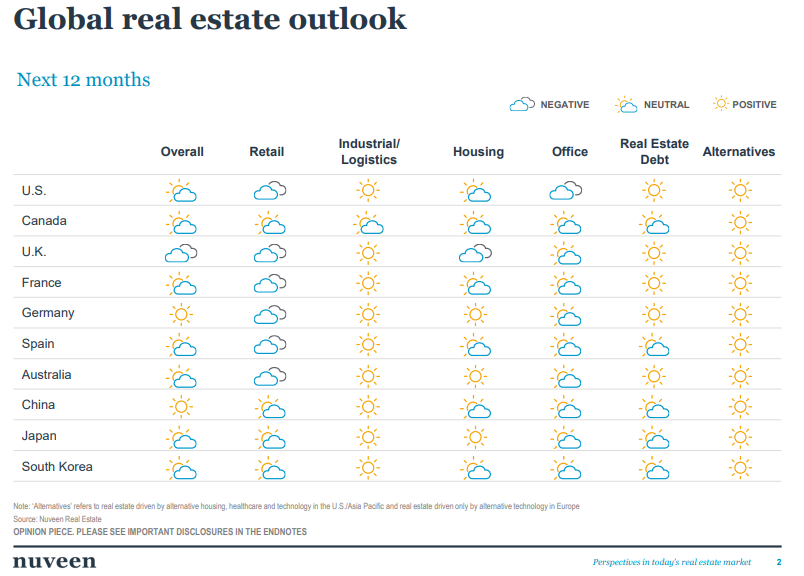

Spodnja slika enega najbolj renomiranih podjetij za raziskave na globalnem trgu nepremičnin kaže na največje potrebe na področju stanovanjskih in logističnih nepremičnin, manjše pa bo zanimanje za pisarniške prostore in nepremičnine za namen maloprodaje, kot smo že ugotovili. Navade ljudi so se med pandemijo pač spremenile, lahko tudi trajno.

Vir: Nuveen

Raziskava je pokazala, da bo tudi pri vlaganju v nepremičnine v prihodnje treba upoštevati načela ESG (Environmental, Social and Governance). To pomeni upoštevanje okoljevarstvenih zahtev po zmanjšani odvisnosti ali celo neuporabi fosilnih goriv pri preskrbi novogradenj z energijo in več premišljenosti pri umestitvi novogradenj v socialno okolje v smislu sožitja z lokalno skupnostjo. Kombinacija vseh teh faktorjev bo v prihodnosti imela velik vpliv na naravo in delovanje urbanega mestnega okolja.

Nas pa seveda zanima tudi, kakšne možnosti vlaganja v nepremičninski sektor sploh imamo. Poleg najbolj poznanega direktnega vlaganja, kar pomeni nakup oz. lastna izgradnja nepremičnine ter oddaja le-te v najem, lahko seveda investiramo tudi v delnice nepremičninskih podjetij, še bolje pa v nepremičninske vzajemne in indeksne sklade, kjer je tveganje zaradi razpršenosti naložb mnogo nižje. Vsaka od teh možnosti ima svoje prednosti in slabosti, o tem je veliko govora. Govorimo seveda o različnih stroških, davkih, likvidnosti, potrebnem vzdrževanju nepremičnin in podobno.

Pojavljajo pa se še dodatne možnosti, ki so na našem trgu slabše ali celo nepoznane. V zadnjem času se zelo uveljavlja alternativno vlaganje, kot je razvidno tudi iz zgornje slike. Oblik je več, ena od najbolj znanih in priljubljenih je, da v skupini investitorjev, ki se povežejo z namenom skupne investicije, vsak investitor prispeva tisto, kar poseduje. Tako lahko nekdo prispeva parcelo, drugi finančna sredstva, nekdo spet znanje (projektanti, arhitekti), ali pa pač delo (gradbeništvo, instalacije, notranja oprema …). Taka oblika vlaganja ima več prednosti, interes vlagateljev je na najvišji ravni in posledično tudi kvaliteta in nadzor nad vloženim delom in sredstvi, velikost projektov obvladljiva, soudeležba banke in stroški obresti nepotrebni. V praksi se je taka oblika pokazala za zelo učinkovito.

Možno pa je vlagati tudi v nepremičninske posojilne platforme (real estate debt), kjer so izposojena sredstva namenjena izključno vlaganju v nepremičnine. Posojilo je zavarovano z nepremičnino samo, v strukturi ima dolg najvišjo prioriteto vračila.

Kaj lahko pričakujemo v naslednjih mesecih?

V naslednjih mesecih bo kot kaže za vlagatelje odločilno spremljanje podatkov o mesečni stopnji inflacije, stopnji nezaposlenosti in potrošnji prebivalstva. To sicer ni nič novega, je pa za naše odločitve o investiranju vedno bolj pomembno.

Predvsem je treba pozorno spremljati komentarje predstavnikov ameriške in evropske centralne banke o tem, kakšna bo, glede na razmere v prihodnosti, njihova politika obrestnih mer in kaj lahko pričakujemo. V naslednjih mesecih se bo pokazalo, ali je povišana inflacija zgolj prehodne narave, kot to meni še vedno sicer vse manjši del ekonomskih analitikov.

O tem, da bodo centralne banke s svojo politiko uspešno zajezile inflacijo, ne more biti dvoma. Imajo dovolj znanja in izkušenj, da jim lahko zaupamo.

Seveda pa nas skrbi, kako bo rast obrestnih mer vplivala na naše naložbe in prihranke. Modro je naše portfelje prilagoditi tako, da bodo tudi v obdobju povišane inflacije donosni.

V poletnih mesecih se na trgih običajno ne dogaja nič posebnega, upamo, da bo tudi v letošnjem letu tako in bomo vlagatelji lahko v miru dopustovali. Se pa tudi na to ne moremo povsem zanesti.